I. Introducción

Con anterioridad a la pandemia causada por el virus Covid-19 parecía que los temas relacionados con el triple impacto en los negocios, en sus tres dimensiones, ambiental, social y de gobierno corporativo (“ASG”)[1], eran conceptos del futuro con un desarrollo tímido e incipiente en Argentina. Años más tarde observamos que estas cuestiones mostraron una evolución que se asemeja con la que podría haberse dado a lo largo de toda una década, siendo una cuestión en agenda.

Los efectos de la pandemia demostraron que el modelo de negocios de cualquier empresa no debe considerar exclusivamente el beneficio de sus accionistas y su rentabilidad, debiendo contemplar todas las dimensiones involucradas en su negocio y cómo su actividad impacta hacia adentro y hacia afuera de su organización.

La conexión entre el modelo de negocios de las principales empresas y los modelos de sustentabilidad, la vinculación con la normativa de la Comisión Nacional de Valores en materia de finanzas sustentables (“CNV”) y los reglamentos y guías elaborados por Bolsas y Mercados Argentinos S.A. (“BYMA”), la cantidad de compañías que se certifican como empresas “B”[2] es lo que demuestra que el triple impacto ASG es un tema de actualidad.

En este contexto, la intención de este artículo es desarrollar un breve análisis de tres ejes vinculados con las cuestiones ASG: (i) el gobierno corporativo bajo la perspectiva de la sostenibilidad, (ii) el diagnóstico, tendencias y desafíos del mercado de capitales local en materia de financiamiento sustentable; y (iii) el impacto de la neutralidad de carbono en los negocios (¿es neutra para los negocios?).

II. Gobierno corporativo bajo la perspectiva de la sostenibilidad

A los fines de abordar al gobierno corporativo desde la perspectiva de la sostenibilidad es necesario en primer lugar definir este concepto. El desarrollo sostenible es aquel que logra satisfacer las necesidades del presente sin comprometer la capacidad de las generaciones futuras de satisfacer las propias. Las empresas contribuyen en forma positiva en la sociedad, ya sea a partir de puestos de trabajo, intercambio de bienes y servicios e innovación tecnológica, sin perjuicio de lo cual, en el marco de esas actividades empresariales se producen también impactos negativos.

Los principios ASG representan los factores ambientales, sociales y de gobernanza que impactan en la sociedad y en los que la sociedad influye positiva y negativamente. El término surge del mundo inversor y representa los factores que estos inversores utilizan para entender el desempeño sostenible de las empresas, midiendo los riesgos que estos tienen en relación con las mismas.

En el plano ambiental, para dar algunos ejemplos, encontramos el abordaje del cambio climático, el tratamiento de residuos, deforestación y contaminación, entre otros. En el plano social se menciona el trabajo forzado y nuevas formas de trabajo infantil, la diversidad, equidad e inclusión, salud y seguridad. Dentro de gobernanza se manejan los temas de soborno, corrupción, compensación de ejecutivos, estructura e independencia de los órganos de administración, gestión de riesgos, transparencia y divulgación.

Podemos encontrar dos enfoques que se le da a los temas ASG:

(i) Enfoque de materialidad única: es el originario, el que siempre fue tomado en cuenta por las empresas, y comprende los riesgos y oportunidades que el contexto ambiental y social generan en la empresa; es decir de afuera hacia adentro.

(ii) Enfoque de doble materialidad: que comprende los impactos que tiene el ambiente y el contexto social en la empresa, pero también los que la empresa genera en el entorno, ambiente y contexto social en el que está inserta. Es el exigido por la Unión Europea en tanto, según ésta, si una empresa realmente desea avanzar en sostenibilidad debe considerar los impactos del negocio y de su cadena de valor en los sistemas que la rodean, a través de su acción directa como empresa y los impactos positivos o negativos, intencionales o no intencionales que genera en el contexto social y ambiental que la rodea.

A partir de este análisis, se presentan nuevos grupos de interés (stakeholders) ocupados en los temas ambientales, sociales y de gobernanza, que asumen y exigen a las empresas un mayor compromiso con los mismos. Estos grupos observan el impacto que la empresa tiene en el medio ambiente.

Se presentan nuevos actores, entre los que encontramos la gobernanza, los estándares éticos, el compromiso de los grupos de interés y los derechos de los grupos de interés.

De esta manera, observamos que la integridad sostenible y la utilización por parte de las empresas de un “enfoque preventivo” consiste en entender a los stakeholders e identificar cuáles son sus expectativas. Los impactos positivos no compensan ya los impactos negativos que pueden tener las empresas, por lo que se busca de qué manera se pueden identificar los impactos negativos y prevenirlos, gestionándolos de manera responsable.

Este enfoque preventivo es el utilizado en los tratados de derechos humanos.

Podemos identificar tres instrumentos que definen cómo los derechos humanos tienen implicancia en el accionar del Estado y de las empresas:

- Principios rectores de las Naciones Unidas para los derechos humanos;

- Declaración tripartita de principios sobre las empresas multinacionales y la política social de la Organización Internacional del Trabajo; y

- Directrices de la Organización para la Cooperación y el Desarrollo Económicos (“OCDE”) para las empresas multinacionales.

Los tres instrumentos son estándares de conducción para todos los tamaños de empresas, incluidas las PYME.

Existe una expectativa de comportamiento de las empresas en general. Se presenta una responsabilidad extendida, pero las empresas tienen responsabilidades acordes al contexto en el cual operan y a su tamaño.

Otra cuestión en común de los tratados mencionados, es la debida diligencia como un proceso fundamental para llevar adelante la idea de prevención y la adopción de herramientas concretas.

Las empresas deben incluir los factores ASG materiales en su matriz de riesgos, siendo éste un proceso de mejora continua y progresiva que busca en etapas identificar los impactos reales y potenciales, tanto de la empresa como de los terceros con los que se relaciona (los productos y servicios de la cadena de valor). No se espera que se aborden todos los impactos en una primera instancia, sino que la empresa vaya avanzando en su identificación y tratamiento.

En este enfoque preventivo existen cuatro etapas: (i) identificación de los riesgos; (ii) integración al proceso de gestión, es decir, generación de programas y estrategias para prevenir y mitigar esos impactos; (iii) generación de estrategias para el seguimiento (monitoreo participativo); y (iv) comunicación.

En este proceso se debe convocar a las partes interesadas y a las potencialmente afectadas ya que su participación en todas las etapas es central y lo enriquece mucho. Los sectores involucrados son aliados y participan.

Otro eje fundamental es la reparación, en tanto una vez que las estrategias para la prevención fallan, se deben garantizar mecanismos de reparación accesibles y legítimos.

Es posible que las unidades de negocio no sepan cómo comprender, evaluar y cuantificar los riesgos, por lo cual es importante también la labor del entrenador: comunicar y capacitar.

Como vemos, los consumidores buscan cada vez más productos y servicios de marcas sostenibles y más responsables, estando en ciertos casos, dispuestos a pagar una prima por ellos.

Esta creciente conciencia también genera mayores presiones y mayores riesgos para la reputación de las empresas, incrementándose las expectativas de divulgación.

A principios de 2021, los fideicomisarios de la Fundación IFRS anunciaron la creación del Consejo de Normas Internacionales de Sostenibilidad (ISSB, por sus siglas en inglés), que será responsable de establecer la norma para la divulgación de oportunidades y riesgos financieros relacionados con ASG, centrada en el valor empresarial. Esta norma ubica a los informes de sostenibilidad en idéntico nivel que los informes financieros. Aunque inicialmente la ISSB sólo tendrá una norma específica, que tratará de la información relacionada con el clima, la norma general de divulgación exigirá a las entidades que pretendan cumplir con las normas de la ISSB que divulguen toda la información material relacionada con la sostenibilidad.

De esta manera, se comienza a generar una plataforma clara en términos de expectativas de divulgación. La divulgación de riesgos relacionados con el clima se volvió obligatoria, siendo el siguiente enfoque de riesgo, el relacionado con la naturaleza.

Hacemos notar sin embargo, que también es importante el riesgo social ya que las empresas deben respetar los derechos humanos, es decir que deben respetar los derechos de los trabajadores, lo que incluye la equidad, el trabajo digno, las condiciones de trabajo seguras, la dignidad del trabajo, entre otras. También tienen expectativas de respetar los derechos humanos en las comunidades, debiendo evaluar y abordar el riesgo de esas violaciones de sus propias actividades y de las de sus proveedores.

Desde una perspectiva de proceso, las empresas deben asegurarse de que la información ASG precisa llegue al ejecutivo y al directorio. Esta información, referida al riesgo ambiental-social-gubernamental y al desempeño ambiental-social-gubernamental debe también ser alimentada a través de sus sistemas de gestión de cumplimiento, para que la información pueda llegar con precisión a los ejecutivos y al directorio. Es muy importante que también exista un mecanismo sólido de denuncia de irregularidades, de modo que especialmente en el lado del desempeño, si hay problemas o inquietudes sobre el mismo, éstas puedan ser elevadas.

Por lo expuesto precedentemente, los requisitos de un buen gobierno corporativo comprenden: (i) incluir factores ambientales y sociales en la matriz de riesgo, (ii) evaluar los impactos sociales y ambientales en la cadena de valor, (iii) evaluar como los riesgos sociales y ambientales pueden impactar en el negocio de la empresa, (iv) tener una posición publica creíble que permita transmitir hacia afuera, (v) establecer una estrategia creíble con objetivos y metas creíbles, (vi) asignar recursos y capital a estas políticas, e (vii) informar, mencionar progresos y desempeño.

En línea con estos requerimientos y con el objeto de adecuar las prácticas y normas de gobernanza a los Principios de Gobierno Corporativo emitidos por la OCDE, la resolución 797/2019 de la CNV incorporó una modificación al código de gobierno societario, el que debe ser actualizado incluyendo los factores ASG y se debe presentar anualmente una memoria haciendo alusión al cumplimiento o no del código de gobierno. Además del compromiso corporativo y como accionistas, los inversores poseen la intención de actuar e invertir con la idea de que se incluyan los factores ASG en la planificación de la compañía en la que invierten. En este sentido, Bolsas y Mercados Argentinos S.A (BYMA) posee paneles especializados de gobierno corporativo e inversiones que permiten distinguir a las compañías con buenas prácticas de gobernanza y comprometidas con la sustentabilidad. El Índice de Sustentabilidad de BYMA analiza a las emisoras en función de su desempeño ASG y su contribución al desarrollo sustentable de la Argentina, a través de cuatro pilares: (i) ambiental; (ii) social; (iii) gobierno corporativo; y (iv) desarrollo sustentable de las emisoras. Las emisoras que lo integren serán publicadas en orden alfabético y actualizadas una vez al año. Cabe destacar que son excluidas de este índice las emisoras que califiquen con 0% en cualquiera de los cuatro pilares (A, S, G, D), y aquellas cuyos ingresos provengan en un 5% o más, de actividades relacionadas con armas, tabaco, apuestas y alcohol.

Como respuesta a los intereses de los inversos de realizar inversiones socialmente responsables, los principios de inversión responsable que cuentan con el apoyo de la ONU y son considerados líderes en el fomento de la inversión responsable a nivel mundial, establecen la importancia de que las empresas informen y mantengan un régimen de transparencia en factores ASG.

Las empresas se encuentran bajo una presión cada vez mayor para dar cuenta de sus impactos en el medio ambiente y en las comunidades y para transmitir claramente su posición sobre una variedad de temas de sostenibilidad. Las declaraciones vagas y los compromisos elevados están sujetos a un escrutinio cada vez mayor.

Una declaración de posición concisa hará tres cosas: 1. Explicar el tema, 2. Vincularlo a la estrategia de su empresa y 3. Aclarar sus compromisos para tomar medidas.

III. Diagnóstico, tendencias y desafíos del financiamiento sustentable en el mercado de capitales local

En este apartado se analizará el desarrollo del financiamiento sustentable en el mercado de capitales local. A tal fin, realizaremos un diagnóstico del estado de situación del mercado a la fecha, para luego presentar algunas tendencias y desafíos que hemos identificado en este campo.

III.1. Diagnóstico

Nuestro diagnóstico del mercado de capitales local en materia de financiamiento sustentable[3] se focaliza en los siguientes aspectos: (i) los instrumentos y las etiquetas disponibles actualmente en el mercado; (ii) cuál es la etiqueta que predomina y cuál es el instrumento más utilizado; (iii) la evolución y crecimiento del mercado; (iv) los sectores que predominan en la utilización de este tipo de financiamiento; y (v) el estado de la regulación en esta materia y qué tipo de regulación predomina.

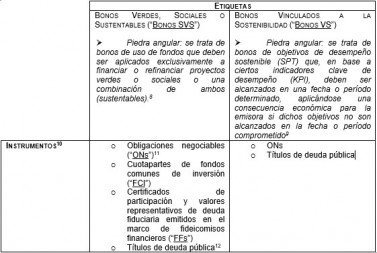

III.1(i). Instrumentos y etiquetas disponibles

El siguiente cuadro detalla cuáles son las etiquetas disponibles y los instrumentos que pueden ser etiquetados en el marco de cada una de dichas etiquetas:

Cabe destacar que recientemente la CNV emitió la Resolución N° 952 que propone un proyecto de actualización de lineamientos para la emisión de valores negociables sociales, verdes y sustentables a fin de incorporar nuevas etiquetas que identifiquen instrumentos destinados a financiar proyectos vinculados a fenómenos sociales y naturales más específicos.

El proyecto contempla la incorporación de nuevas categorías, tales como los bonos vinculados a la sostenibilidad (que, hasta la fecha, no están contemplados en los lineamientos), los bonos de género[9], los bonos azules[10], los bonos naranja[11] y los bonos de transición[12], estableciéndose que los mercados podrán crear segmentos y/o paneles de negociación específicos para este tipo de instrumentos. A la fecha, el proyecto se encuentra abierto a consulta pública.

III.1(ii). Etiquetas e instrumentos más utilizados

Teniendo en cuenta lo indicado en el “Informe de Deuda Sostenible” publicado por la CNV[13], la etiqueta más utilizada es la verde, con 27 instrumentos etiquetados sobre un total de 47, lo que representa un 63,5% del total. Le siguen (i) los bonos sociales, con 11 instrumentos etiquetados, representando un 23,4% del total; (ii) los bonos VS, con 5 instrumentos etiquetados, representando un 12,4% sobre el total; y (iii) los bonos sostenibles, con 4 instrumentos etiquetados, representando un 10,7% sobre el total.

Respecto a los instrumentos, el más utilizado es la ON, con un 66% sobre el total de los instrumentos sostenibles incluidos en el listado de la CNV[14], le siguen: (i) los fondos ASG, con un 23% sobre el total, (ii) los valores negociables emitidos por fideicomisos financieros, con un 6% sobre el total; (iii) los títulos de deuda pública, con un 3% sobre el total; y (iv) los fondos comunes de inversión cerrados con un 2% sobre el total.

III.1(iii). Evolución y crecimiento del mercado

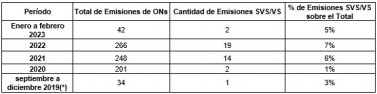

En los cuadros y gráficos que siguen a continuación se detallará la evolución y crecimiento del mercado local en materia de financiamiento sustentable considerando el instrumento más utilizado (las ONs como se ve indicó en el apartado anterior) y el volumen acumulado emitido.

Evolución de las emisiones SVS/VS considerando el instrumento más utilizado

(*) Fecha de corte considerando el lanzamiento del panel SVS de BYMA en Septiembre de 2019. El cuadro compara la cantidad total de emisiones de ONs para los períodos indicados respecto la cantidad de emisiones de ONs etiquetadas en el panel SVS.

Fuente: Elaboración propia en base a la información disponible en el relevamiento de Emisión de Obligaciones Negociables elaborada por la CNV (información al 10 de abril de 2023) y en el listado de valores negociables listados en los Paneles SVS y VS elaborados por BYMA.

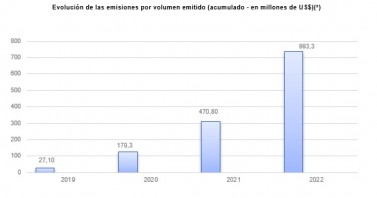

Evolución del mercado considerando el volumen emitido

(*) Fuente: Información tomada del “Informe de Deuda Sostenible” publicado por la CNV en abril de 2023. Disponible en https://www.argentina.gob.ar/sites/default/files/informe_deuda_sostenible_2023-0304.pdf.

III.1(iv). Sectores que predominan en la utilización de este tipo de financiamiento

Conforme la información publicada por la CNV en el “Informe de Deuda Sostenible”[15], el sector que más ha utilizado esta herramienta (considerando el acumulado de emisiones de estas características realizadas entre 2019 y 2022) es el de energías renovables, con un 73,5% del total de las emisiones, le siguen el sector industrial con un 8,8%, el sector financiero con un 5,2%, transporte con un 4,8%, agro con un 3,8%, la industria de la construcción con un 3,3% y telecomunicaciones con el 0,6%.

En esta línea, es relevante destacar que cualquier compañía de cualquier actividad (incluyendo la industria marrón -oil & gas-, salvo ciertas actividades excluidas -ej. armas, juego, entre otras-) puede emitir este tipo de instrumentos etiquetados siempre que el proyecto o los KPI/SPT se alineen con los principios y características previstos en los Principios ICMA, los lineamientos y guías de la CNV y los reglamentos de listado correspondientes[16].

III.1(v) Estado y tipo de regulación que predomina en el mercado local

Respecto a la regulación vigente, predomina una regulación soft o blanda, de características voluntarias y educativas, es decir, se brinda a la emisora y a los inversores un set de herramientas para diseñar los instrumentos pero de características flexibles a fin de adaptarse a sus necesidades y promover el desarrollo de este mercado. En todos los casos la principal fuente para el diseño regulatorio son los Principios ICMA.

A nivel CNV contamos con: (i) los “Lineamientos para la emisión de valores negociables sociales, verdes y sustentables en Argentina” implementados mediante la Resolución N° 788/2019; (ii) la regulación sobre “Productos de Inversión Colectiva Sostenibles y Sustentables” que contempla la regulación de FCI abiertos “ASG” (Resolución N° 885/2021); (iii) la “Guía para la inversión socialmente responsable en el mercado de capitales argentino” emitida mediante la Resolución N° 896/2021; (iv) la “Guía para la emisión de bonos sociales, verdes y sustentables” reflejada en la Resolución N° 896/2021; (v) la “Guía para evaluadores externos de bonos sociales, verdes y sustentables” implementada mediante la Resolución N° 896/2021; y (vi) el “Régimen Simplificado y Garantizado para Emisiones con Impacto Social” creado por la Resolución N° 940/2022 luego de un proceso previo de consulta pública llevado a cabo por la CNV[17].

Adicionalmente, como se indicó al inicio de esta sección, en marzo de 2023 la CNV emitió la Resolución N° 952 que propone un proyecto de actualización de lineamientos para la emisión de valores negociables SVS. En línea con lo contemplado por la CNV en su estrategia de sostenibilidad, el proyecto de norma propone la incorporación de nuevas categorías de etiquetas, tales como los bonos VS, los bonos de género, los bonos azules, los bonos naranja y los bonos de transición. A la fecha, el proyecto se encuentra abierto a consulta pública.

A nivel mercados, BYMA es quien lleva la delantera y en el marco de su propia estrategia de sostenibilidad trabaja de manera constante con un equipo especializado para la creación de instrumentos y regulaciones útiles para el desarrollo y crecimiento de este mercado. En esta línea, BYMA ha elaborado, entre otras, las siguientes reglamentaciones y guías: (i) la Guía y el Reglamento para la Emisión y el Listado de Bonos Sociales, Verdes y Sustentables[18]; (ii) el Reglamento para el Listado de Valores Fiduciarios y/o Cuotapartes de Fondos Comunes Cerrados de Inversión (FCCI) Sociales, Verdes y Sustentables (SVS)[19]; y (iii) el Reglamento y Guía para la Emisión y el Listado de Bonos Vinculados a la Sostenibilidad (VS)[20].

En cuanto al Mercado Abierto Electrónico (“MAE”), éste también ha elaborado guías de negociación pero sólo en el ámbito de bonos SVS. En este sentido, se encuentra vigente la “Guía para la Negociación en el MAE – Sección XI – Solicitud de Negociación de Bonos Verdes, Sociales y Sustentables”[21].

III.2. Tendencias y desafíos

III.2(i). Tendencias

Respecto a las tendencias, hay dos cuestiones a destacar:

(i) la tendencia sostenida de sobresuscripción en este tipo de emisiones[22]; y

(ii) la tendencia (gradual) de utilización de este mercado para financiar proyectos u objetivos vinculados con la diversidad e inclusión, en particular, enfocados en temáticas de género.

Sobresuscripción

Conforme lo indicado en el apartado III.1(iii) de este trabajo, es notable la tendencia sostenida de sobresuscripción en este tipo de emisiones[23]. Sin embargo, no es una característica exclusiva de este tipo de emisiones ya que otros instrumentos ofrecidos en el mercado local que no han sido etiquetados también han contado con sobresuscripción y alta demanda de los inversores. En esta línea, cabe destacar que, al menos en el campo impositivo, la emisión de este tipo de instrumentos no tiene beneficios adicionales asociados, es decir, los beneficios impositivos son aquellos aplicables al instrumento que se emita. Por ejemplo, en el caso de las ONs, las exenciones en materia de impuesto a las ganancias y del impuesto al valor agregado[24].

No obstante lo anterior, es un hecho que el interés de los inversores en este tipo de productos es creciente, lo que se refuerza con la existencia, a la fecha, de 15 FCI ASG[25] que deben cumplir con sus compromisos de inversión en instrumentos etiquetados para cumplir con el propósito del fondo en cuanto a la composición de su cartera.

De este modo, además del efecto reputacional positivo que tienen estas emisiones, el mercado ha demostrado que son una herramienta eficiente para atraer la demanda de los inversores que, en casos de sobresuscripción implican un beneficio para la emisora para la fijación del precio y/o la tasa de interés de aplicables al instrumento[26].

Diversidad e Inclusión. Bonos de Género

Tanto a nivel local como a nivel internacional es creciente el interés en integrar el enfoque de género en el financiamiento de triple impacto[27]. A la fecha, si bien los proyectos enfocados en la mujer y en su empoderamiento son los que están en agenda, no debe soslayarse que el financiamiento sustentable es una herramienta fundamental para promover la diversidad e inclusión en un sentido amplio con una mirada que no debe estar circunscripta exclusivamente a las cuestiones de género en términos binarios[28].

En este sentido, a nivel local pueden identificarse tres ejemplos de emisiones con enfoque de género. Uno de dichos ejemplos es la Clase II de Obligaciones Negociables emitida por Sumatoria que fue etiquetada como bono sustentable y cuyos fondos serán aplicados para promover el acceso a microcréditos para mujeres vulnerables y financiar proyectos liderados por mujeres[29].

El segundo ejemplo es el caso de Plaza Logística, cuyas ONs Clase 6 fueron etiquetadas como bono sustentable. El uso de fondos está destinado a la construcción de una nave logística de calidad Triple A, para el desarrollo de operaciones logísticas. El objetivo de mínima del proyecto es que las contrataciones que se produzcan para la operación logística superen en forma significativa los promedios actuales para el sector logístico de empleabilidad de mujeres[30].

El tercer ejemplo es el caso de la emisión de la Serie I de ONs de Pro Mujer Servicios Financieros S.A., la cual fue calificada como bono social. El uso de fondos está destinado a financiar proyectos sociales elegibles que involucren la promoción de “una equitativa participación e integración a la sociedad y al mercado, y la reducción en las desigualdades en los ingresos de mujeres, a través de brindar acceso a servicios financieros, como así también servicios de educación y capacitación financiera y prevención de salud”[31].

Cabe destacar, además, el interés sostenido de la CNV en este tipo de emisiones. En esta línea, la CNV se encuentra trabajando activamente desde el espacio de trabajo creado en el marco de la Mesa de Inclusión y Laboratorio PNUD – CNV para la emisión de bonos de género y otros tipos de bonos temáticos en Argentina[32].

El crecimiento sostenido y el desarrollo de esta tendencia permite preguntarse si el enfoque de género (considerado en un sentido amplio como se indicaba al inicio de este apartado) se convertirá un cuarto pilar del financiamiento de impacto y si será necesario el desarrollo de un marco regulatorio específico para emisiones de instrumentos con estas características[33].

III.2(ii) Desafíos

A continuación detallamos algunos de los desafíos que hemos identificado en el ámbito del financiamiento sustentable:

Criterios para la elaboración de los documentos de la oferta. Alcance de los compromisos asumidos por la emisora

Uno de los desafíos que se advierte en este tipo de emisiones es de qué forma se resuelve o se aborda la tensión entre una obligación de medios y una obligación de resultados.

Desde la perspectiva de la emisora, su interés está focalizado en lograr un documento de la oferta atractivo para el inversor pero en el que quede claro que el compromiso de cumplir el destino de los fondos o el objetivo comprometido tiene el alcance de una obligación de medios o de mejores esfuerzos y no de resultados. En esta línea, tanto los Lineamientos de la CNV en materia de bonos SVS[34], como el Guidance Handbook de ICMA[35], son consistentes en reforzar la característica voluntaria de este tipo de compromisos, es decir, como regla, el incumplimiento por parte de la emisora del compromiso de aplicación de fondos al proyecto comprometido no desencadena un supuesto de incumplimiento pero sí está sujeto a las sanciones previstas en los reglamentos de listado correspondientes[36].

Por su parte, desde la perspectiva del inversor, hay dos intereses relevantes, por un lado, el de la rentabilidad y, por el otro, el del impacto de su inversión. Aquellos inversores cuyas políticas de inversión contemplan la canalización de capital hacia instrumentos etiquetados como SVS o VS (como los FCI ASG) tienen interés no sólo en el compromiso de la emisora respecto al uso de fondos o los objetivos sino también en los resultados pero, al mismo tiempo, buscan inversiones rentables.

En el caso de los bonos VS se suma un desafío adicional, cómo lograr un círculo virtuoso o incentivos positivos en esquemas donde los términos y condiciones de los bonos VS prevén una penalidad de incremento de tasa en caso de que la emisora no alcance el objetivo[37]. En este sentido, si bien para la emisora este tipo de penalidad opera como un incentivo para alcanzar el objetivo comprometido, para el inversor funciona en sentido inverso, ya que en términos de rentabilidad termina siendo conveniente que la emisora no alcance el objetivo, diluyéndose la característica sustentable del instrumento.

Fortalecer la transparencia en materia de divulgación, reporte y revisión externa

A fin de lograr un mayor desarrollo y crecimiento del mercado es fundamental desarrollar instrumentos regulatorios que, sin perder la flexibilidad que caracteriza a la normativa vigente, profundicen con mayor detalle los requisitos en materia de divulgación, reporte y revisión externa.

La creación de este tipo de herramientas regulatorias puede ser de gran utilidad para prevenir el abuso de este tipo de instrumentos (“greenwashing”, “pinkwashing”; etc.).

Si bien la Ley de Mercado de Capitales N° 26.831 (sus modificatorias y complementarias) y su normativa reglamentaria prevén procedimientos y sanciones por conductas contrarias a la transparencia, así como herramientas concretas para los inversores en estos casos (como la acción de responsabilidad por el contenido del prospecto), se advierte que el marco regulatorio necesita cubrir el vacío normativo en materia de prevención y, a tal fin, es de fundamental importancia la elaboración de normativa en este campo que cubra los aspectos referidos (divulgación, reporte y revisión externa).

En este sentido, cabe destacar que la estrategia de sostenibilidad de la CNV ha identificado estos aspectos como uno de los puntos a desarrollar y ha planteado como objetivos la elaboración de guías y la creación de un registro de revisores externos[38].

Desarrollo del financiamiento sostenible como política nacional

Por último, el gran desafío que tiene el mercado de capitales local es lograr el desarrollo del financiamiento sostenible como política nacional que permita un crecimiento significativo del volumen que representa este tipo de financiamiento en el mercado local y que sirva de herramienta para alinearse con los objetivos de Argentina en el marco de sus compromisos internacionales.

En este sentido, la creación de los FCI ASG ha sido una herramienta útil para generar demanda de este tipo de instrumentos en el mercado pero la evolución de este tipo de emisiones demuestra que no es suficiente.

En esta línea, podría modificarse el artículo 74 de la Ley Nacional del Sistema Integrado de Jubilaciones y Pensiones N° 24.241 (modificatorias y complementarias)[39] que regula las inversiones permitidas del Fondo de Garantía de Sustentabilidad administrado por la Administración Nacional de la Seguridad Social, a fin de incluir expresamente entre su catálogo de inversiones permitidas a este tipo de instrumentos. En similar sentido, otro cambio normativo que podría ser positivo para promover la inversión en este tipo de instrumentos sería la modificación del artículo 35.8 del Reglamento General de la Actividad Aseguradora (t.o. por Resolución N° 394/2020 de la Superintendencia de Seguros de la Nación)[40] que regula las inversiones que pueden realizar las compañías de seguros a efectos de contemplar expresamente los bonos SVS y VS entre el catálogo de inversiones permitidas.

Las dos reformas legislativas propuestas podrían actuar como un incentivo concreto en la creación de demanda de este tipo de instrumentos. Adicionalmente, podrían evaluarse la creación de beneficios impositivos adicionales a los existentes para que los instrumentos sostenibles sean más atractivos tanto para los inversores como para las emisoras.

IV. El impacto de la neutralidad de carbono en los negocios

4.1. El Acuerdo de París

El año 2015 marca un hito en los esfuerzos por mitigar los efectos del Cambio Climático, al celebrarse el Acuerdo de París con casi 200 países parte (“Acuerdo de Paris” o “Acuerdo”). Argentina es miembro del pacto desde el año 2016[41].

La ratificación del Acuerdo de París y su puesta en vigencia determina la adopción de compromisos internacionales que los Estados parte deben cumplir conforme a lo dispuesto en dicho acuerdo. A su vez, su eventual incumplimiento es susceptible de generar para esos Estados su responsabilidad internacional[42].

¿Qué compromiso asumieron los países en el Acuerdo de París?

El objetivo común del Acuerdo es reducir las emisiones de gases de efecto invernadero (“GEI”) que producen el calentamiento global y lograr que el incremento de la temperatura global no supere los 1,5° C hacia el 2050[43]. El modo de lograr este objetivo es a partir del establecimiento de metas comunes pero diferenciadas de acuerdo con la situación de cada Estado parte, conocidas como Contribución Determinada a Nivel Nacional (CDN) que se revisan cada cinco años.

Mientras los países desarrollados han asumido metas y compromisos más estrictos, los países en vías de desarrollo poseen metas que se adaptan a los niveles que pueden asumir, contando con una mayor flexibilidad[44].

El objetivo es lograr la neutralidad de carbono hacia el 2050. Ello implica que las emisiones de gases de efecto invernadero se equilibren respecto de la reducción de esas emisiones a través de los elementos que tienen ese efecto. Así, se intenta alcanzar un balance a cero de las emisiones principalmente de dióxido de carbono como principal factor generador del efecto invernadero.

La neutralidad de carbono conduce a reducir la huella de carbono que es la totalidad de emisiones de gases de efecto invernadero causadas por una organización, producto, servicio, actividad.

Las emisiones difieren por industria, existiendo actualmente programas que permiten y facilitan la medición de emisiones[45].

En este sentido, el esquema del Acuerdo de París prevé medidas de mitigación y de adaptación. La mitigación implica abordar la causa de la contaminación tratando de reducir o eliminar las actividades que generan las emisiones de GEI. La adaptación implica que cuando esto no es posible se tomen medidas que permitan una resiliencia climática conteniendo la vulnerabilidad climática a través de, por ejemplo, plantaciones de bosques que son los sumideros naturales del dióxido de carbono, absorbiéndolo y pudiendo generar oxígeno. Ambas medidas actúan para reducir las emisiones de GEI.

Los objetivos perseguidos en el Acuerdo de París demandan invertir en la reducción de la huella de carbono o en el desarrollo de actividades que la compensen[46]. De este modo, aun cuando no se logre reducir la huella de carbono con la propia actividad, las empresas pueden recurrir a mecanismos de compensación para cumplir con sus metas de neutralidad de carbono[47].

4.2. La regulación en Argentina

Argentina se ha planteado objetivos de neutralidad del carbono para el 2050 y ha asumido compromisos para no exceder los niveles de emisión de carbono hacia el 2030[48]. En lo que respecta a la regulación, mediante la Ley N° 27.520 se establecieron los presupuestos mínimos de protección ambiental para garantizar acciones, instrumentos y estrategias adecuadas de Adaptación y Mitigación al Cambio Climático en todo el territorio nacional en los términos del artículo 41 de la Constitución Nacional. Asimismo, existe un proyecto de modificación de la Ley N° 27.520 (en estado parlamentario desde el año 2021)[49] que tiende a establecer metas y acciones más concretas respecto de la neutralidad de carbono (vgr. planificación estratégica para la transición energética y para alcanzar la deforestación neta cero hacia el año 2030; diseñar y promover incentivos fiscales y crediticios a la inversión en tecnología, procesos y productos de baja generación de gases de efecto invernadero y fomentar el uso de indicadores de sostenibilidad, entre otros).

Como ejemplo de programas específicos, el programa RENOVAR ha buscado incentivar, mediante eximiciones de impuestos y otros beneficios, las inversiones en energías renovables. Asimismo, se han presentado proyectos legislativos a fin de fomentar el hidrógeno de origen renovable como combustible y vector de energía y como insumo para procesos químicos e industriales, impulsando la creación del Régimen Nacional de Promoción del Hidrógeno que incluye una serie de beneficios promocionales[50].

El avance de la regulación en esta materia aparece como inevitable. Aunque en nuestro país los cambios regulatorios fundados en el Cambio Climático puedan ser solo incipientes, es esperable que se produzca un incremento de medidas regulatorias tendientes al cumplimiento de las metas nacionales asumidas en el marco del Acuerdo de Paris. La posibilidad de retroceso en esta materia no es un escenario posible a la luz de los acuerdos internacionales vigentes y los principios que regulan la materia ambiental[51].

4.3. La neutralidad de carbono no es neutra

Si bien sostener la neutralidad de carbono parece políticamente correcto en su planteo, cuando la trasladamos a los negocios tenemos que admitir que no es neutra, en tanto el cumplimiento de las medidas destinadas a ello requiere inversiones.

Entonces, se plantea el desafío de poder cumplir con las metas asociadas a la reducción de la huella de carbono de un modo sostenible, lo que implica que la regulación debe evitar poner en riesgo los negocios y asegurar que ellos continúen siendo rentables y sostenibles.

Ello solo es posible mediante el establecimiento de medidas razonables que contribuyan al cumplimento de las metas evitando imponer cargas desproporcionadas o de cumplimiento imposible.

Las herramientas jurídicas con las que cuenta el Estado incluyen (i) las medidas de policía limitativas de los derechos (que típicamente establecen obligaciones o cargas específicas y sanciones en caso de incumplimiento) y (ii) las medidas de fomento, con programas que, mediante un sistema de estímulos, promuevan la reducción de la huella de carbono en forma gradual, estableciendo metas progresivas de reconversión y/o alternativas de compensación ajustadas a las características de la actividad o sector.

Asimismo, dada la distribución de competencias constitucional (artículo 41 de la Constitución Nacional), los distintos niveles de gobierno deben garantizar regulaciones armónicas y evitar la dispersión o duplicidad de cargas, obligaciones o sanciones por los mismos hechos que, de verificarse, son susceptibles de afectar su razonabilidad.

4.4. Regulación estatal vs. auto-regulación

La regulación estatal derivada de los compromisos asumidos en el Acuerdo de París no desplaza a la auto-regulación o las propuestas o políticas que las empresas puedan adoptar en forma voluntaria para lograr los objetivos de mitigación de los efectos del cambio climático.

En nuestro país interactúan empresas locales y empresas de capitales extranjeros provenientes de países que ya poseen en sus jurisdicciones obligaciones legales de cumplir con metas asociadas al Cambio Climático[52] y exigen a sus filiales que cumplan las políticas de neutralidad del carbono. Por lo tanto, aun cuando la regulación doméstica no refleje todavía una política de avanzada o siquiera sistemática en este punto, lo cierto es que las políticas de neutralidad del carbono comienzan a expandirse por decisión de las casas matrices o la decisión voluntaria de las empresas locales que desean distinguirse por sus políticas de sostenibilidad[53]. Estas empresas, a su vez, exigen a su cadena de suministro el cumplimiento de similares políticas o requisitos, logrando dar impulso a un círculo virtuoso principalmente conducido desde el sector privado.

Para impulsar estas metas resulta necesario promover fuentes de financiación que permitan cumplir con estos objetivos. El Acuerdo de París no desconoce los costos asociados al cumplimiento de sus metas. Por esa razón establece en forma expresa que los países desarrollados deben contribuir con los países en vías de desarrollo promoviendo iniciativas de financiación para la transferencia de tecnología, el fomento y capacitación[54].

4.5. Desafíos ante los escenarios de conflictos

Si bien existen consensos sobre objetivos medioambientales de mediano y largo plazo, el proceso hacia el cumplimiento de dichos objetivos genera diversas fuentes de conflictos que, a su vez, plantean importantes desafíos.

Como se señaló, la reconversión de las industrias; los procesos de transición energética o el desarrollo de energías limpias requieren de importantes inversiones que los Estados no pueden realizar. Ello genera la necesidad de apoyarse en la inversión privada, inversión que se logra sobre la base de incentivos y seguridades otorgadas por los Estados, por el nivel de inversión en muchos casos hundida y riesgos que implican. Si, una vez realizada la inversión, esos incentivos y seguridades son luego alterados o frustrados se generan conflictos. Del mismo modo, decisiones soberanas dirigidas a prohibir o limitar actividades hasta entonces autorizadas o concesionadas exigen, en principio, compensar.

Por otro lado, no son solo los compromisos internacionales los que presionan a los Estados a adoptar medidas consistentes con los objetivos medioambientales, sino que también existe una creciente demanda social en esa dirección, y de las comunidades afectadas por actividades con impacto ambiental relevante.

Ante esta situación, las autoridades administrativas y judiciales deben resolver esta tensión, protegiendo los diversos intereses en juego de un modo compatible con los derechos y expectativas legítimas de unos y otros.

En este escenario, la comunidad legal está llamada a establecer mecanismos de resolución de disputas (judiciales o alternativos) adaptados a los múltiples intereses relevantes en juego en los asuntos relacionados con los esfuerzos por mitigar el Cambio Climático. Esos mecanismos pueden incluir también la negociación asistida o el arbitraje[55].

Si bien la Justicia se ha encargado de suplir parcialmente algunos de los vacíos legislativos relacionados con las disputas ambientales (como lo demuestra el precedente “Mendoza”)[56], la realización de negocios sostenibles a tasas razonables requiere un entorno legal amigable y previsible, que incluya una regulación sustancial y procesal equilibrada y razonable, que cumpla con las exigencias constitucionales derivadas de los artículos 41 y 43 de la Constitución Nacional y el artículo 28 que consagra el principio de razonabilidad. Por el momento, en Argentina estos desafíos están en construcción.

V. Conclusiones

Como se indicó en la introducción de este trabajo, el triple impacto en los negocios, en sus tres dimensiones, ASG, es un tema en agenda que no sólo cuenta con una activa participación del sector privado sino también un alto nivel de involucramiento por parte de distintos actores del sector público.

No obstante, si bien la temática ASG ha tenido un desarrollo exponencial en la última década, el desarrollo de normativa de manera coordinada entre los distintos actores del sector público todavía es incipiente y está en vías de construcción.

En este sentido, resulta fundamental una acción complementaria entre la regulación estatal y la auto-regulación privada, a fin de lograr un equilibrio entre las metas planteadas y la sostenibilidad de los negocios y la actividad económica.

En esta línea, puede concluirse que uno de los principales desafíos que enfrenta actualmente la Argentina es el diseño de incentivos concretos para el sector privado a fin de promover el desarrollo de las políticas ASG a nivel nacional y consolidar un mercado en el que pueda obtenerse financiamiento a mediano y largo plazo para facilitar al sector privado el logro de sus metas y objetivos sustentables.

Citas

[1] La noción de triple impacto, en sus tres dimensiones, A, S y G, comenzó a desarrollarse a partir de (i) los compromisos asumidos por los países ratificantes de la Convención Marco de las Naciones Unidas sobre el Cambio Climático, en particular, el Protocolo de Kyoto (ver https://unfccc.int/es/process-and-meetings/que-es-la-convencion-marco-de-las-naciones-unidas-sobre-el-cambio-climatico) y, posteriormente, el Acuerdo de París (ver https://www.un.org/es/climatechange/paris-agreement) (ver la sección IV de este artículo respecto a la relevancia de este acuerdo); y (ii) la agenda 2030 y los objetivos de desarrollo sostenible elaborados por la Organización de las Naciones Unidas (“ONU”) (ver https://www.un.org/sustainabledevelopment/es/objetivos-de-desarrollo-sostenible/). Este bloque de normas de hard law y de soft law generó no sólo obligaciones de los países ratificantes de los instrumentos internacionales sino que implicó, ineludiblemente, el involucramiento y la asunción de obligaciones por parte del sector privado a fin de que los estados puedan cumplir sus obligaciones asumidas a nivel internacional.

[2] Se trata de un proceso de certificación a través de una herramienta de medición del impacto económico, social y ambiental. Desde su creación en abril de 2012, existen 10 Sistemas B nacionales, un Sistema B Internacional y 8 Comunidades B Locales; hay más de 650 Empresas B certificadas en la región, con un volumen de facturación anual en conjunto de más de US$5.000 millones (ver https://www.sistemab.org/nueva-economia/).

[3] Las finanzas sustentables son aquellas que contemplan las dimensiones ASG al momento de formar y tomar la decisión de inversión o, desde la perspectiva del emisor y sus asesores legales y financieros, al momento de diseñar los términos y condiciones de un instrumento a colocar en el mercado de capitales (ver los “Lineamientos para la emisión de valores negociables sociales, verdes y sustentables en Argentina” reflejados en la Resolución N° 788/2019 de la CNV -https://www.argentina.gob.ar/sites/default/files/lineamientos_para_la_emision_de_valores_negociables_sociales.pdf- y la “Guía para la inversión socialmente responsable en el mercado de capitales argentino” reflejada en la Resolución N° 896/2021 -https://www.argentina.gob.ar/sites/default/files/vf.1.07._guia_para_la_inversion_socialmente_responsable_en_el_mercado_de_capitales_argentino.pdf).

[4] Ver los principios de la International Capital Markets Association (“ICMA”) (https://www.icmagroup.org/sustainable-finance/#:~:text=ICMA%20serves%20as%20Secretariat%20to,on%20governance%20and%20other%20issues.) y los Lineamientos para la emisión de valores negociables sociales, verdes y sustentables en Argentina de la CNV, que se nutrió de los principios ICMA para la elaboración de dichos lineamientos (op.cit.). Conforme lo previsto por los Principios ICMA y los Lineamientos de la CNV, los Bonos SVS tienen cinco pilares fundamentales (i) uso de fondos (piedra angular); (ii) proceso de evaluación y selección del proyecto; (iii) gestión de los fondos (trazabilidad y transparencia de la aplicación de fondos); (iv) publicación de informes; y (v) revisión externa. Por su parte, los pilares de los Bonos VS son (i) selección de los KPIs; (ii) determinación de los STPs (objetivos de desempeño); (iii) determinación de las características del bono (variación de las características financieras y/o estructurales del Bono VS en función de los STPs); (iv) publicación de informes; y (v) verificación externa.

[5] Ídem.

[6] Ver artículo 1 del Reglamento de Listado de Obligaciones Negociables y/o Títulos Públicos y para su Incorporación al Panel de Bonos SVS de BYMA (https://www.byma.com.ar/wp-content/uploads/dlm_uploads/2019/08/BYMA-BonosSVS-Reglamento-2020-08.pdf), el artículo 1 del Reglamento para el Listado de Valores Fiduciarios y/o Cuotapartes de FCCI SVS (https://www.byma.com.ar/wp-content/uploads/dlm_uploads/2020/02/BYMA-ValoresFiducariosCuotapartes_FCCI_SVS-Reglamento-2020-08.pdf) y el artículo 1 del Reglamento para el Listado de Obligaciones Negociables y Títulos Públicos y para su Incorporación al Panel de Bonos VS de BYMA (https://www.byma.com.ar/wp-content/uploads/dlm_uploads/2022/06/BYMA-BonosVS-Reglamento.pdf).

[7] Ya sea en el régimen general, el régimen PYME, el régimen PYME garantizado y el régimen simplificado y garantizado para la emisión de ONs con impacto social.

[8] Cabe destacar que recientemente se etiquetó como verde la emisión de la Serie I de Títulos de Deuda Pública emitidos en octubre de 2022 por la Municipalidad de Córdoba (ver https://www.byma.com.ar/wp-content/uploads/2022/10/MUNICIPALIDAD-CORDOBA-Aviso-de-Resultado.pdf).

[9] Conforme lo indicado en la Estrategia de Sostenibilidad de la CNV, los bonos sociales de género son “bonos cuyos recursos serán exclusivamente utilizados para financiar o refinanciar proyectos que cumplan con los objetivos de empoderamiento de las mujeres y la igualdad de género” (https://www.argentina.gob.ar/sites/default/files/estrategia_de_sostenibilidad_0609.pdf). Cabe destacar que Argentina ya registra algunos precedentes de emisiones de estas características, entre las que cabe destacar: (i) la emisión de las Obligaciones Negociables Clase II por la Asociación Civil Sumatoria, cuyo monto de emisión, considerando las dos series emitidas bajo la clase, fue de $54.900.000, a tasa fija del 40% nominal anual en el caso de la Serie I, y tasa variable en el caso de la Serie II, emitidas en mayo de 2022 y con vencimiento en agosto de 2023, y (ii) la primera emisión bajo el Régimen Simplificado de Emisión de Obligaciones Negociables con Impacto Social realizada por Pro Mujer Servicios Financieros S.A. mediante la emisión de Obligaciones Negociables Serie I por un valor nominal de $200.000.000, a tasa variable, emitidas en febrero de 2023 y con vencimiento en febrero de 2024.

[10] Los bonos azules son aquellos destinados a financiar actividades o proyectos relacionados con la conservación, protección y restauración de ecosistemas acuáticos.

[11] Conforme lo indicado en la Estrategia de Sostenibilidad de la CNV, “la economía naranja se refiere a las industrias creativas como el cine, la música, la arquitectura, el diseño, los festivales y carnavales. Todo enmarcado dentro de cuatro sectores: el patrimonio ancestral, las artes visuales y escénicas, la televisión y la radio, y la arquitectura y el diseño” (https://www.argentina.gob.ar/sites/default/files/estrategia_de_sostenibilidad_0609.pdf).

[12] Conforme lo indicado en la Estrategia de Sostenibilidad de la CNV, “las empresas emisoras que entran en la categoría de transición pueden utilizar instrumentos vinculados a la sostenibilidad para financiar la descarbonización de sus actividades y alcanzar las cero emisiones de carbono. Incluyen el uso de recursos y compromisos ambientales, sociales y gobernanza (ASG) dentro del alcance de un cronograma predefinido. Las entidades o actividades deben alinearse con el Acuerdo de París y permitir la transición hacia una economía baja en carbono” (https://www.argentina.gob.ar/sites/default/files/estrategia_de_sostenibilidad_0609.pdf).

[13] Fuente: “Informe de Deuda Sostenible” publicado por la CNV en abril de 2023, disponible en https://www.argentina.gob.ar/sites/default/files/informe_deuda_sostenible_2023-0304.pdf.

[14] La fecha de corte de la información incluida en este párrafo es el 10 de abril de 2023. Fuente: Listado de instrumentos financieros sostenibles publicado por la CNV (https://www.argentina.gob.ar/cnv/finanzas-sostenibles/instrumentos-financieros-sostenibles) que incluye, además, los FCI ASG abiertos autorizados por la CNV. El total de instrumentos listados asciende a 64.

[15] Op. cit.

[16] “No se excluye a los emisores en función de su línea de negocios, ya que cualquier línea de negocios puede contribuir a la transición hacia una economía más sustentable. Todos los emisores, independientemente del sector económico en el cual se desempeñan, tienen la posibilidad y la responsabilidad de realizar y/o financiar proyectos que mitiguen los efectos negativos sobre el medio ambiente y/o el medio social” (Guía de Bonos Sociales, Verdes y Sustentables en el Panel BYMA, ver https://www.byma.com.ar/wp-content/uploads/dlm_uploads/2019/08/BYMA-GUIA-BONOS-SVS-2020-08.pdf). Ver también el listado de actividades excluidas elaborado por la CNV (https://www.argentina.gob.ar/sites/default/files/anexo_rg_fci_sustentables_-_final.pdf) y el Guidance Handbook de ICMA (https://www.icmagroup.org/assets/GreenSocialSustainabilityDb/The-GBP-Guidance-Handbook-January-2022.pdf).

[17] Ver https://www.argentina.gob.ar/cnv/finanzas-sostenibles/normativa y https://www.argentina.gob.ar/cnv/finanzas-sostenibles/guias. Ver también https://bomchil.com/noticia/1104 y https://bomchil.com/noticia/1060.

[18] Op.cit., https://www.byma.com.ar/bonos-svs-esp/.

[19] Ídem.

[20] Op.cit., https://www.byma.com.ar/bonos-vinculados-sostenibilidad/.

[21] Ver https://www.mae.com.ar/sites/default/files/2020-09/GUIA%2011%20-%20Negociacion%20Bonos%20Verdes-Sociales-Sustentables.pdf.

[22] Según lo indicado por la CNV en su “Informe de Deuda Sostenible” (op.cit.) publicado en abril de 2023, “[d]esde su apertura, el mercado temático ha despertado en el interés de los inversores lo que se verifica a través de la sobreoferta que estos instrumentos reciben. En los últimos 2 años, el nivel de sobreoferta se mantuvo por encima del 50% de los montos emitidos. En el año 2022, las emisiones temáticas tuvieron una sobreoferta del 52% por encima del monto emitido. En ese año, quince (15) de los veintidós (22) bonos temáticos emitidos han recibido ofertas por encima del monto colocado.”

[23] Como ejemplo, pueden citarse los casos de las emisiones de Genneia y Sumatoria. En el caso de Genneia, respecto de las Obligaciones Negociables Clase XXXV Adicionales se recibieron ofertas por US$71.533.263, emitiéndose US$20.884.061 a tasa cero; mientras que respecto de las Obligaciones Negociables Clase XXXVII se recibieron ofertas por US$75.841.443, emitiéndose US$29.917.476 también a tasa cero (ver aviso de resultados de fecha 9.11.2022 disponible en https://www.byma.com.ar/wp-content/uploads/2022/11/GENNEIA-Clase-35-37-Aviso_Resultado.pdf). En el caso de Sumatoria, la colocación de la Clase III de Obligaciones Negociables fue por $120 millones pero el monto ofertado alcanzó $1.417.541.000, o sea 11 veces más, a una tasa Badlar + 0% (ver https://www.argentina.gob.ar/noticias/se-consolida-el-interes-de-los-inversores-por-los-bonos-sociales).

[24] Artículos 36 bis y 37 de la Ley de Obligaciones Negociables N° 23.576 (sus modificatorias y complementarias). Ver http://servicios.infoleg.gob.ar/infolegInternet/anexos/20000-24999/20643/texact.htm.

[25] Ver https://www.argentina.gob.ar/cnv/finanzas-sostenibles/instrumentos-financieros-sostenibles (op.cit.).

[26] Lineamientos de la CNV para la emisión de valores negociables verdes, sociales y sustentables en Argentina, p. 10, op. cit.

[27] Sobre esta óptica de financiamiento se sugiere la lectura del material disponible en la plataforma “Gender Smart Investing”, ver https://www.gendersmartinvesting.com/. Ver también McKinsey & Company, “The state of diversity in global private markets: 2022”, disponible en the-state-of-diversity-in-global-private-markets-2022-vfinal.pdf (mckinsey.com). Cabe destacar, además, que del del relevamiento efectuado, hemos identificado catorce (14) emisiones internacionales con enfoque en género (algunas 100% enfocadas en género y otras con objetivos mixtos). Entre las emisiones, pueden mencionarse como ejemplos las siguientes: (i) QBE, una compañía de seguros con base en Australia, emitió un bono social en Noviembre de 2017 con listado en la Bolsa de Singapur, cuyos fondos serán destinados al financiamiento o refinanciación de inversiones en bonos que califiquen bajo los criterios de elegibilidad de su “Issuer's Gender Equality Bond Framework” (eligibility criteria: "companies whose bonds are to be financed or refinanced should be: a signatory to the United Nations Women’s Empowerment Principles; and recognised as one of the top 200 ranked companies in the Equileap 2017 Gender Equality Global Report and Ranking”) (ver https://www.qbe.com/-/media/group/debt%20investor%20documents/social%20bonds/gender%20bonds/2021%20gender%20equality%20bond%20progress%20report.pdf.); (ii) EQT, un fondo de inversión con base en Suecia, emitió un bono etiquetado como VS en Mayo de 2021 con listado en la Bolsa de Luxemburgo, el bono tiene objetivos múltiples, dos de ellos están enfocados en género: incrementar el porcentaje de mujeres “investment advisory professionals” en su planta e incrementar el porcentaje de mujeres como integrantes independientes del directorio de las compañías que integran el portafolio de inversiones de EQT (ver https://cdn.sanity.io/files/30p7so6x/eqt-web-prod/cfde1c965dec79e95e788c336edb867b1b03d827.pdf); (iii) B3 S.A., el mercado de valores de Brasil, emitió en Septiembre de 2021 un bono etiquetado como VS, con listado en la Bolsa de Luxemburgo, con dos objetivos enfocados en género: incrementar el porcentaje de mujeres en posiciones de liderazgo y crear un índice de diversidad (ver https://www.bourse.lu/security/US11778EAA47/345649); y (iv) Schneider Electric, una compañía dedicada a proveer soluciones digitales de energía y automatización para obtener mayor eficiencia y sostenibilidad con base en Francia, emitió en Noviembre de 2020 un bono etiquetado como VS con listado en Euronext, el bono tiene múltiples objetivos, uno de ellos está enfocado en género: incrementar los niveles de diversidad de género en front line managers y leadership teams (ver https://www.se.com/ww/en/assets/564/document/174193/release-sustainability-linked-bonds.pdf).

[28] Este tema ha sido tratado con profundidad en Tuculet, María Victoria, “El mercado de capitales como herramienta para la promoción de la diversidad, equidad e inclusión con perspectiva de género” disponible en https://abogados.com.ar/el-mercado-de-capitales-como-herramienta-para-la-promocion-de-la-diversidad-equidad-e-inclusion-con-perspectiva-de-genero/30171.

[29] Ver https://www.byma.com.ar/wp-content/uploads/2022/08/SUMATORIA-CLASE-2-Aviso-Resultado.pdf.

[30] Ver https://www.byma.com.ar/wp-content/uploads/2022/08/PLAZA-LOGISTICA-Aviso-Resultado.pdf.

[31] Ver https://www.byma.com.ar/wp-content/uploads/2023/02/ON-PRO-MUJER-AVISO-Aviso-de-Resultado.pdf.

[32] Ver https://www.argentina.gob.ar/noticias/la-secretaria-de-finanzas-participo-en-la-firma-de-un-acuerdo-de-cooperacion-de-la-cnv-con, https://www.argentina.gob.ar/noticias/avances-en-el-laboratorio-cnv-pnud-para-la-inclusion-financiera-de-nuevas-emisiones-con y https://www.argentina.gob.ar/noticias/segundo-encuentro-con-los-protagonistas-que-buscan-financiamiento-mediante-bonos-sociales.

[33] Ver punto 4.7 de la Estrategia de Sostenibilidad de la CNV (op. cit.).

[34] Lineamientos de la CNV para la emisión de valores negociables verdes, sociales y sustentables en Argentina, pp. 18 y 19, op. cit.

[35] Punto 1.8 del Guidance Handbook de ICMA (op. cit.).

[36] Artículos 6 y 7 del Reglamento de Listado de Obligaciones Negociables y/o Títulos Públicos y para su Incorporación al Panel de Bonos SVS de BYMA, del Reglamento para el Listado de Valores Fiduciarios y/o Cuotapartes de FCCI SVS y del Reglamento para el Listado de Obligaciones Negociables y Títulos Públicos y para su Incorporación al Panel de Bonos VS de BYMA (op. cit.). Este tipo de diseño de los términos y condiciones de los bonos SVS es el que predomina en el mercado local aunque existen algunos casos aislados donde la falta de aplicación de fondos dentro de plazo inicial comprometido es un evento desencadenante de una penalidad para la emisora consistente en el incremento de la tasa de interés aplicable al instrumento (como ejemplo puede citar la emisión de la ON Garantizada Clase 1 de 360 Energy S.A. que prevé la aplicación de un interés compensatorio adicional si los fondos no son aplicados dentro de plazo de aplicación previsto en el documento de la oferta, ver el apartado “Intereses Compensatorios Adicionales” del suplemento de prospecto disponible en https://www.byma.com.ar/wp-content/uploads/2022/06/360-ENERGY-SOLAR-CLASE-I-Suplemento_de_Precio.pdf).

[37] Este es el mecanismo aplicado en los tres instrumentos listados a la fecha en el Panel VS de BYMA, dos de ellos emitidos por Red Surcos S.A. y el tercero por S.A. San Miguel (ver https://www.byma.com.ar/wp-content/uploads/2022/06/31440.ON-Surcos-Serie-VIII-Suplemento-de-Precio-1.pdf, https://www.byma.com.ar/wp-content/uploads/2022/10/RED-SURCOS-SERIE-9-Suplemento.pdf y https://www.byma.com.ar/wp-content/uploads/2022/11/SAN-MIGUEL-Prospecto.pdf, cabe destacar que S.A. San Miguel fue el primer emisor en emitir bonos VS en Argentina con anterioridad al lanzamiento del Panel VS por parte de BYMA, ver https://www.santander.com/es/sala-de-comunicacion/notas-de-prensa/2021/09/santander-y-san-miguel-lideran-la-primera-obligacion-negociable-vinculada-a-la-sustentabilidad-de-argentina-por-mas-de-50-millones-de-dolares). Existen otros mecanismos económicos como la disminución de la tasa si el objetivo es alcanzado en la fecha prevista, o una combinación de mecanismos de incremento y disminución de tasa. Asimismo, otro aspecto a tener en cuenta, todavía pendiente desarrollo en Argentina, pero sí con varios ejemplos en el mercado internacional, es qué criterios aplicar en el caso que un emisor tenga múltiples KPI y por ende múltiples STP. Algunos mecanismos aplicados en experiencias internacionales fueron el puntaje y promedio, la ponderación de KPI y STP o el cumplimiento selectivo de STP (ver Uzsoki, D. and Rahim, S. “Integrating Gender in Sustainability-Linked Bonds: Innovations in multi-KPI sustainability-linked structures”, International Institute for Sustainable Development (IISD), disponible en https://www.iisd.org/system/files/2021-10/integrating-gender-sustainability-linked-bonds.pdf.

[38] Puntos 2.1. a 2.5 y 4.9 de la Estrategia de Sostenibilidad de la CNV (op.cit.).

[39] Disponible en http://servicios.infoleg.gob.ar/infolegInternet/anexos/0-4999/639/texact.htm.

[40] Disponible en https://www.argentina.gob.ar/sites/default/files/ssn_rgaa_201104.pdf.

[41] Ver Acuerdo de París del 12 de diciembre de 2015, en vigencia desde el 4 de noviembre de 2016 (El Acuerdo de París | Naciones Unidas).

[42] Convención de Viena sobre el Derecho de los Tratados (1969) arts. 26 y 27; Responsabilidad del Estado por hechos internacionalmente ilícitos (AG/56/83) (2001) arts. 12, 28-33.

[43] Camilloni, Inés; “El reporte especial sobre 1,5°C de calentamiento global: un llamado urgente a la acción climática global” en Di Pangracio Ana, et al Informe ambiental 2019, 1a ed., Fundación Ambiente y Recursos Naturales, (2019), pág.75 (disponible en: https://farn.org.ar/wp-content/uploads/2020/06/2019_IAF.pdf).

[44] En este sentido ver art. 4 inc.4 del Acuerdo de París (2015), el cual dispone que “Las Partes que son países desarrollados deberían seguir encabezando los esfuerzos, adoptando metas absolutas de reducción de las emisiones para el conjunto de la economía. Las Partes que son países en desarrollo deberían seguir aumentando sus esfuerzos de mitigación, y se las alienta a que, con el tiempo, adopten metas de reducción o limitación de las emisiones para el conjunto de la economía, a la luz de las diferentes circunstancias nacionales”.

[45] Papendieck Sabine, “La neutralidad de carbono como estándar ambiental en los alimentos y bebidas de exportación” en Revista Institucional de la Bolsa de Comercio de Rosario N° 1538, (2020) disponible en: https://www.bcr.com.ar/es/print/pdf/node/79699 . Entre los diferentes programas se pueden mencionar: Carbon Neutral Certied (EE.UU), Carbonfree (EE.UU), CO2Balance (Reino Unido), LessCO2 (España); Programa Argentino de Carbono Neutro (Argentina).

[46] La compensación de emisiones de CO2 es una práctica de empresas e instituciones de calcular las emisiones de CO2 resultantes de una actividad y compensarlas mediante bonos o el financiamiento de proyectos de energías limpias o que capturan carbono (vgr. plantaciones de árboles).

[47] Entre los mercados voluntarios de carbono que proporcionan la certificación correspondiente se encuentran Verified Carbon Standard (VCS, Verra), Gold Standard (GS), Climate Community and Biodiversity Standard- CCBS, Carbon fix, Plan Vivo y Social Carbon. Entre compañías que han adoptado esta política de compensación se destacan: el Banco BBVA que compensó en 2020 un total de 120.562 toneladas de CO2 en siete proyectos en los países en los que opera y Siemens Gamesa que cuando no puede reducir sus emisiones las compensa a través de la obtención de créditos de carbono que se ejecutan bajo los mecanismos de desarrollo limpio de UNFCCC (en 2019, 70.699 toneladas), así como proyectos de reforestación, entre otras compañías.

[48] MAyDS, Segunda Contribución Determinada a Nivel Nacional de la República Argentina, Ministerio de Ambiente y Desarrollo Sostenible, República Argentina (2020), pág.30.

[49] Ver Expediente N°682/21 de la Cámara de Senadores de la Nación.

[50] Ver Expediente N° 0127-D-2023 de la Cámara de Diputados. Alguno de los beneficios que se destacan son la compensación de quebrantos con ganancias, deducción de la carga financiera del pasivo financiero y estabilidad fiscal, entre otros (https://www4.hcdn.gob.ar/dependencias/dsecretaria/Periodo2023/PDF2023/TP2023/0127-D-2023.pdf).

[51] Entre ellos el principio de no regresión en el derecho ambiental global, por el cual, los Estados deben evitar cualquier «retroceso» en la protección del medio ambiente, tomando las medidas necesarias para garantizar que ninguna acción puede disminuir el nivel de protección del medio ambiente alcanzado hasta el momento (ver entre muchos otros, SCBA “Fundación Biosfera c/ Municipalidad de la Plata por la inconstitucionalidad de la ordenanza 10703”, sentencia del 4 de mayo de 2011 y Juzgado Federal de Quilmes , “Acumar s/limpieza de márgenes del río”, sentencia del 13 de julio de 2012.

[52] Una guía de las principales regulaciones europeas de ESG puede verse aquí: ESG regulatory initiatives in the EU: the latest guide | Euronext.

[53] Ciertos organismos otorgan “sellos verdes” para aquellos que dan cumplimiento de determinados parámetros asociados a los objetivos de la neutralidad del carbono (ver ejemplos enumerados en la nota al pie 7 supra). Asimismo, la Bolsa de Cereales de Bahía Blanca, Bolsa de Cereales de Buenos Aires, Bolsa de Cereales de Córdoba, Bolsa de Cereales de Entre Ríos, Bolsa de Comercio del Chaco, Bolsa de Comercio de Rosario y Bolsa de Comercio de Santa Fe poseen un programa de adhesión voluntaria para quienes deseen alcanzar metas de balance de carbono y adoptar manuales con esa mira, que favorecen el etiquetado verde cuyo objetivo es mapear ambientalmente la producción nacional, implementar planes de gestión y certificar el balance de carbono de los productos argentinos de exportación. https://carbononeutro.com.ar/quienes-somos/ .

[54] Ver Acuerdo de París, arts. 4 inc.4, 9, 11 inc. 3 y 13 inc.9. Como ejemplo, el Banco Interamericano de Desarrollo (BID) posee un programa de USD 1.140.000.000, para el sector eléctrico y el desarrollo de energías verdes (ver Comunicado de prensa del BID disponible en https://www.iadb.org/es/noticias/bid-aprueba-linea-de-credito-de-us1140-millones-argentina-para-la-descarbonizacion-del). Asimismo, el Comité Ejecutivo de Tecnología (CET) y el Centro y Red de Tecnología del Clima (CTCN) -los dos órganos del Mecanismo de Tecnología en el marco de la CMNUCC y el Acuerdo de París- lanzaron su programa de trabajo conjunto para acelerar el despliegue de las tecnologías climáticas transformadoras que se necesitan urgentemente para hacer frente al cambio climático. Estados Unidos anunció una contribución de 3 millones de dólares para apoyar la aplicación del programa de trabajo conjunto. Por su parte, la Comisión Europea se comprometió a una nueva contribución de 2 millones de euros al CTCN y Alemania y anunció una contribución voluntaria de 1,5 millones de euros al CTCN y de 500.000 euros al TEC en 2022, entre otros. Asimismo, en 2021, la Unión Europea y sus Estados miembros comprometieron 23 040 millones de euros en financiación climática procedente de fuentes públicas para ayudar a los países en desarrollo a reducir sus emisiones de gases de efecto invernadero y adaptarse a los efectos del cambio climático (ver comunicado de prensa de la ONU disponible en https://www.unep.org/news-and-stories/press-release/joint-work-programme-unfccc-technology-mechanism-launched-cop27).

[55] Los mecanismos de solución de disputas autorregulados debieran quedar comprendidos en los nuevos diseños regulatorios evitando la invocación vaga y general del orden público como límite a toda posibilidad de negociación o acuerdo (eventualmente asistido) o, también, sometimiento a arbitraje. En sentido opuesto, ver “Algavi S.A. v. Esso S.R.L. s. Organismos externos” (Cámara Nacional de Apelaciones en lo Comercial, sala C, 4 de julio 2013).

[56] CSJN, “Mendoza”, 8 de julio de 2008. Sobre los derechos de incidencia colectiva, ver también CSJN, “Halabi”, 24 de febrero de 2009.

Artículos

opinión

ver todosBerken IP

Xtrategia Group