El Título VI del proyecto de reforma tributaria que fue elevado por el Poder Ejecutivo Nacional al Congreso de la Nación, bajo el expediente EX-2017-27778266, establece ciertas modificaciones al régimen de contribuciones de la seguridad social, cuyo alcance se describe seguidamente.

1. Unificación progresiva de la alícuota.

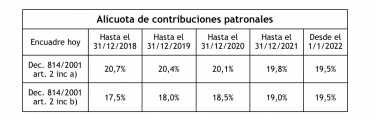

En sentido similar al anteproyecto, se establece una alícuota única para los empleadores del sector privado que alcanzará un valor único del 19,50% sobre la nómina salarial con destino a los subsistemas del Sistema Único de Seguridad Social (INSSJyP-Fondo Nacional de Empleo, SIPA y Asignaciones Familiares).

Este valor de la alícuota se alcanzará de forma gradual, según la escala que se establece a continuación:

Si bien resulta similar la progresividad y unificación de la alícuota, representa un cambio respecto de lo contenido en el anteproyecto, en el cual se preveía la unificación en una alícuota común de 19% (alcanzable en el mismo periodo temporal, es decir: en el año 2022).

Como puede observarse, la primera consecuencia de esta propuesta de cambio viene dada por la desaparición de la distinción entre las actividades de las empresas (de prestación de servicios e industrias), así como la eliminación de la diferenciación de alícuotas en función de la envergadura de la facturación.

De esta forma los empleadores cuya actividad principal no fuera la locación y prestación de servicios o aquellos que ejercen tal actividad pero no superaban el límite de facturación previsto por la reglamentación, experimentarán un aumento de medio punto porcentual por año hasta alcanzar la alícuota general.

Ello ha motivado críticas de algunos sectores que se verán afectados directamente por la modificación. Sin embargo, el impacto real del nuevo sistema propuesto debe completarse en forma conjunta con el establecimiento del mínimo no imponible que se detalla a continuación.

2. Mínimo no imponible.

El anteproyecto preveía el establecimiento de un monto mínimo (fijado inicialmente en $ 2.300, con un incremento anual del orden de los 2/3 mil pesos) que estarían exentos del pago de contribuciones indicadas precedentemente.

Es decir: del monto final mensual determinado individualmente por trabajador como contribución a la CUSS, se abonaría solo el exceso de $2.300 o el monto que se haya establecido como no imponible según el momento temporal en que ello ocurra.

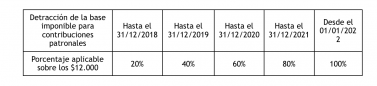

Sin embargo, dicho mecanismo ha sido eliminado y reemplazado en el proyecto de reforma fiscal por el establecimiento de un monto de la remuneración bruta que se encontraría exento de la aplicación de la alícuota correspondiente.

De esta forma, se deberá detraer mensualmente de la base imponible de cada empleado un importe equivalente a $12.000.

Esta suma se actualizará desde enero 2019 sobre la base de variaciones del Índice de Precios al Consumidor que publica el INDEC (IPC) y entrará en vigencia a partir del primer día del segundo mes inmediato siguiente al de entrada en vigencia de la ley, conforme la siguiente escala:

El importe mencionado podrá detraerse cualquiera sea la modalidad de contratación, y de forma proporcional a los contratos de tiempo parcial o de menor duración respecto de la jornada habitual de la actividad.

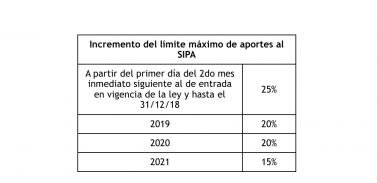

3. Eliminación de tope máximo de aportes personales.

El Proyecto elimina el límite máximo aplicable a la base imponible para el cálculo de aportes personales con destino al SIPA para los aportes que se devenguen a partir del 1/01/22 (con excepción de los aportes a PAMI y Obra Social, como se detalla al final de este apartado).

Hasta ese entonces el límite máximo se incrementará acumulativamente conforme el siguiente cronograma:

Por su parte, se establece, además, como tope a los fines de cálculo de los aportes del personal dependiente con destino al PAMI y obra social, la suma de $ 81.918,55. Este límite entrará en vigencia a partir del primer día del segundo mes inmediato siguiente al de entrada en vigencia de la ley.

4. Imputación a como crédito fiscal del Impuesto al Valor Agregado (IVA).

Actualmente, el art. 4° del Decreto 814/2001 establece que: de la contribución patronal efectivamente abonada, los contribuyentes podrán computar, como crédito fiscal del IVA, el monto que resulte de aplicar a las mismas bases imponibles los puntos porcentuales que para cada supuesto se indican en el Anexo I de dicha norma (http://servicios.infoleg.gob.ar/infolegInternet/anexos/65000-69999/67425/texact.htm).

Ahora bien, el proyecto establece un porcentual regresivo hasta llegar a un 0,00% en un plazo de cinco (5) años para todas las jurisdicciones (nuevamente, el año 2022).

De este modo, por ejemplo, la zona que actualmente tiene el porcentaje más alto es “Resto del Chaco” (al día de hoy es el 11,80% conforme el anexo del decreto citado), disminuiría a un 8,85% para el año 2019; a un 5,90% para el año 2020; a un 2,95% para el año 2021 hasta llegar al 0,00% en el año 2022.

En la Ciudad Autónoma de Buenos Aires y el Gran Buenos Aires los puntos porcentuales de cómputo como crédito de IVA serán – a partir de 2018- del 0,00%.

Al respecto, se ha señalado que “preocupa el reemplazo del Decreto 814/01 por un régimen menos beneficioso para las provincias del interior: La única herramienta que se utiliza para compensar entre provincias la presión de las contribuciones patronales es la establecida por el Decreto 814/01 que computa un porcentaje de las remuneraciones como crédito fiscal en el IVA. A la fecha, el máximo porcentaje es el 11,8% que corresponde a la zona “Resto del Chaco”. Este instrumento es muy importante si se tiene en cuenta que los acuerdos salariales se definen desde una óptica de las ciudades más desarrolladas y que para una PyME del interior resulta dificultoso asumir esos gastos”.

5. Regímenes especiales.

A diferencia del anteproyecto, que derogaba todos los beneficios existentes a la fecha de su promulgación, el proyecto deja a salvo ciertos aspectos de los regímenes especiales de promoción del empleo registrado, con las siguientes particularidades:

- Reducción del cincuenta 50% de las contribuciones patronales establecidas en el régimen general con destino a los siguientes subsistemas de la seguridad para microempleadores (art. 18 Ley 26.940): podrán continuar siendo beneficiarios de dicha reducción hasta el 1/01/22, respecto de cada una de las relaciones laborales vigentes al momento de la promulgación de la ley. Adicionalmente se mantiene el monto máximo que dicha ley fijó para la cuota correspondiente de ART, derivándose en la Superintendencia de Riesgos del Trabajo la reglamentación para la continuidad de este beneficio.

- Reducción de las contribuciones patronales de quienes tengan hasta 80 trabajadores y contraten nuevo personal por tiempo indeterminado (art. 24 Ley 26.940): podrán continuar siendo beneficiarios de dicha reducción respecto de cada una de las relaciones laborales vigentes al momento de la promulgación de la ley y hasta un período máximo de 24 meses.

Lógicamente, el proyecto establece que para mantener los beneficios aquí descriptos las empresas beneficiarias deben cumplimentar los recaudos y condiciones que para tal fin fueron instituidos en la Ley 26.940, pero incorpora la novedad de que podrán optar por la nueva aplicación del mínimo no imponible detallado en el punto 2.

De optar por dicha aplicación, quedarán automáticamente excluidos de los regímenes especiales. La regulación del mecanismo aplicable para el ejercicio de tal opción se ha puesto en cabeza de la reglamentación.

Por su parte, se establece que las reducciones dispuestas en el art. 34 de la Ley 26.940, en cuanto benefician a los empleadores comprendidos en el régimen de sustitución de aportes y contribuciones emergentes de Convenios de Corresponsabilidad Gremial suscriptos en el marco de la ley 26.377, caducará automáticamente al cumplirse el plazo de vigencia del beneficio otorgado.

Citas

1) El tratamiento de esta temática había sido abordado en el Título II del anteproyecto de reforma laboral.

2) La caracterización de las empresas como pequeñas o medianas empresas según su facturación, y la actualización del valor a considerar ha dado pie a un debate jurisprudencial actualmente vigente (ver la jurisprudencia de la CFSS, Sala I, “Pantel”, sent. del 22/10/2012; “ Automotores Reuteman S.A.”, sent. del 20/02/2015; “Transporte 25 de mayo S.R.L.”, “Micrómnibus Norte” y “Empresa Argentina de Servicios Públicos S.A.T.A.”, todos ellos del 23/02/2015; “Sanatorio Allende” y “Casino Victoria S.A.”, ambos del 17/03/2015; “Fundación Galicia Saude”, sent. del 22/10/2015 y “Tecnomatter Instalaciones y Construcciones”, sent. del 06/04/2016; Sala III “Codimat S.A.”, sent. del 11/05/2009; y Sala II “Vía Bariloche”, sent. del 22/03/2012; “Granja dos Cuñados S.A.”, sent. del 19/02/2013; “Autos del Sur S.A.”, sent. del 19/02/2013, “Cristóbal Colón SRL”, sent. del 20/03/2015 y “Arpenta Cambios S.A”. sent. del 17/03/2017.

3) “Las reformas laboral y fiscal según la CAME”, diario NCO, 6/11/17.

Artículos

opinión

ver todosBerken IP

Xtrategia Group