Se sancionó la ley para el canje de títulos públicos denominados en dólares y dollar-linked emitidos bajo ley local, siguiendo los lineamientos de la oferta de canje destinada a los tenedores de bonos sujetos a ley extranjera.

1. Contexto y antecedentes

El Congreso de la Nación sancionó la nueva Ley mediante un rápido trámite parlamentario, en los términos del proyecto de ley presentado por el Poder Ejecutivo. El proyecto original fue aprobado por el Senado el 30 de julio de 2020 y enviado a la Cámara de Diputados con una sola modificación en cuanto a la vigencia de la cláusula de derecho sobre futuras ofertas (RUFO), que describimos en el punto 2.d debajo. El Senado aprobó el proyecto el 4 de agosto de 2020.

La sanción de la Ley se da en el marco del proceso de reestructuración de deuda soberana bajo ley extranjera que continúa abierto pero en el que se anunció que se llegó a un acuerdo con la mayoría de los bonistas el 4 de agosto de 2020. Argentina lanzó la oferta de canje destinada a dichos bonistas inicialmente en el mes de abril, y luego la oferta fue mejorada por el país mediante la modificación de los términos y condiciones presentada ante la Securities and Exchange Commission de Estados Unidos (SEC) el 6 de julio de 2020. Ante el rechazo de esa oferta mejorada de ciertos grupos de bonistas, las negociaciones continuaron y, el mismo día de la sanción de la nueva Ley destinada a restructurar la deuda en dólares bajo ley local, la Argentina anunció que había llegado a un acuerdo con esos grupos de acreedores. En consecuencia, el país extendió la vigencia de la oferta -por séptima vez- hasta el 24 de agosto de 2020. En los próximos días, Argentina publicará ante la SEC la segunda modificación a la oferta.

Cabe recordar que los títulos que se pretenden reestructurar mediante esta nueva oferta de canje local prevista en la Ley –esto es, títulos denominados en dólares o vinculados al dólar regidos por ley argentina– fueron afectados por el diferimiento de los pagos de capital e intereses hasta el 31 de diciembre de 2020, dispuesto mediante el Decreto de Necesidad y Urgencia 346/20. A su vez, algunos de estos títulos –tales como las Letras del Tesoro en Dólares Estadounidenses (LETES USD)– ya habían sido afectados anteriormente por la postergación inicial de los pagos al 31 de agosto de 2020 prevista por el Decreto 49/19. Para mayor información sobre el diferimiento de los pagos que afecta a los títulos elegibles bajo la oferta de canje prevista en la nueva Ley, puede verse nuestro artículo Deuda soberana en dólares bajo ley argentina: se difieren los pagos de capital e intereses.

En este contexto de pagos diferidos, el Ministerio de Economía ha implementado, desde principios de año, diversas operaciones puntuales de canje voluntario o conversión de algunos de estos títulos originalmente emitidos en dólares –o vinculados al dólar– por títulos emitidos en pesos, ajustables por la tasa BADLAR privada o por CER. Por ejemplo, los canjes de LETES USD, del bono DUAL (AF20) o del BONTE (TV21). Si bien estas operaciones han implicado la conversión de activos en dólares a títulos en moneda local, aún quedan en circulación títulos en dólares o vinculados al dólar por montos importantes que serían objeto del canje previsto en la Ley.

2. Principales disposiciones de la Ley

La Ley contempla la reestructuración de la deuda instrumentada en títulos públicos denominados en dólares o vinculados al dólar emitidos bajo ley argentina. Se prevé que la reestructuración sea implementada mediante una operación de canje, con base en la Ley de Solidaridad Social y Reactivación Productiva en el Marco de la Emergencia Pública N° 27541, que contiene disposiciones de carácter general destinadas a otorgarle facultades al Poder Ejecutivo para llevar adelante el proceso de reestructuración de la deuda pública. Remitimos a nuestro artículo Disposiciones en materia de deuda soberana, para más detalles.

El Ministerio de Economía había anunciado que les daría a los bonistas tenedores de títulos soberanos en dólares bajo ley local el mismo tratamiento que a los bonistas bajo ley extranjera. Según se invocó en el mensaje de elevación remitido por el Poder Ejecutivo, el proyecto de ley estaba en línea con los términos ofrecidos a los tenedores bajo ley extranjera.

a. Universo de títulos elegibles para el canje

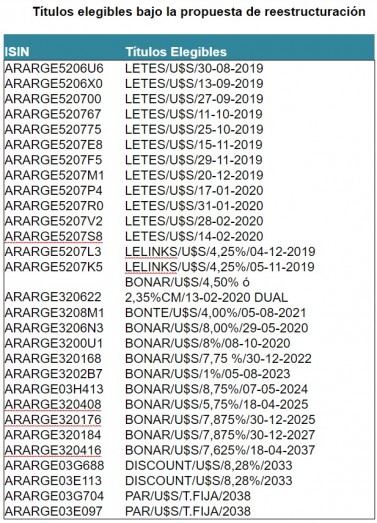

Los títulos elegibles para el canje son los bonos soberanos denominados en dólares o vinculados al dólar emitidos bajo ley argentina, que incluye LETES USD, LELINKs, un BONTE, el bono DUAL, los BONAR 2020, 2023, 2024, 2025, 2027 y 2037 y los bonos PAR y DISCOUNT –estos dos últimos emitidos en el marco de las reestructuraciones de 2005 y 2010–. En el cuadro que figura al pie del artículo se detallan los bonos sujetos a reestructuración incluidos en el Anexo I de la Ley.

b. Términos y condiciones de la oferta de canje

La Ley prevé la emisión de cuatro nuevos bonos en dólares y un bono adicional para pagar intereses corridos; y también prevé la emisión de dos bonos nuevos en pesos ajustables por CER más interés (BONCER).

Los tenedores de bonos elegibles pueden optar por los siguientes nuevos bonos en dólares regidos bajo ley argentina (L.A.), según qué bonos elegibles tengan:

1. Las LETES y los BONAR de vencimiento más corto pueden optar por el nuevo Step-Up USD 2030 L.A.

2. Las LETES y todos los BONAR pueden optar por el nuevo Step-up USD 2035 L.A.

3. Los DISCOUNT pueden optar por el nuevo Step-up USD 2038 L.A.

4. Los PAR y todos los bonos elegibles pueden optar por el nuevo Step-up USD 2041 L.A.

Las LETES y algunos BONAR pueden optar también por los nuevos bonos en pesos BONCER 2026 2% o 2028 2,25% (títulos denominados en pesos ajustables por CER más interés). El bono DUAL, el BONTE 2021 y las LELINKS solo pueden optar por el nuevo BONCER 2026 2%.

Los nuevos bonos en dólares tienen la misma estructura financiera que los ofrecidos en la oferta de canje bajo ley extranjera de fecha 6 de julio de 2020 (mismo cronograma de amortización, tasa de interés incremental o “step-up” y vencimiento), excepto el bono 2046 que no está previsto para el canje local. Las modificaciones a la oferta de canje bajo ley extranjera anunciadas por el Ministerio de Economía el 4 de agosto que impacten en la estructura financiera de estos bonos deberían ser replicadas en ellos.

La principal diferencia es que los nuevos bonos en dólares destinados al canje local están sujetos a ley argentina y, por lo tanto, no serán emitidos bajo un contrato de emisión o Indenture como se implementará en la oferta extranjera.

La relación de canje, los montos máximos de emisión de cada título nuevo y los demás términos y condiciones de la oferta de canje están previstos en los Anexos II y III de la Ley, a cuyos detalles remitimos.

c. Intereses devengados y no pagados bajo los bonos elegibles

El tratamiento de los intereses corridos es igual al de la oferta para la deuda bajo ley extranjera que está actualmente vigente, pero que será mejorada por la Argentina, según lo anunciado por el Ministerio de Economía: la Ley prevé que se pagarán mediante la entrega de nuevos bonos en dólares con vencimiento en 2030 al 1% (no en efectivo), mientras que la oferta de canje bajo ley extranjera que será mejorada estos próximos días preverá que estos nuevos bonos comiencen a amortizar en enero de 2025. Si la oferta de canje se acepta dentro del “Período de Aceptación Temprana” se reconocen intereses hasta el 4 de septiembre de 2020. Si se acepta más tarde, se reconocen intereses hasta el 6 de abril de 2020.

Los que opten por BONCER 2026 0 2028, recibirán títulos adicionales por este concepto según las relaciones establecidas en la Ley.

d. Todos los bonos nuevos tienen cláusula de derecho sobre futuras ofertas (RUFO) cruzada con los bonos ofrecidos en el canje bajo ley extranjera

Un aspecto novedoso previsto en la Ley es la incorporación para los nuevos bonos soberanos bajo ley local de la cláusula denominada en inglés Rights Upon Future Offers o RUFO: si, dentro del plazo comprendido desde la entrada en vigencia de la Ley y los cinco años desde la fecha de liquidación de los nuevos bonos bajo ley extranjera, Argentina lanza voluntariamente una mejor oferta a los títulos elegibles regidos por ley argentina o a los títulos elegibles regidos bajo ley extranjera, la mejora se hará extensiva a los tenedores de los nuevos títulos bajo ley argentina. Quienes hayan optado por BONCER 2026 o 2028 podrán participar de un nuevo canje por nuevos bonos que incorporen las mejores condiciones financieras de la oferta.

La única modificación que incorporó el Senado al proyecto de ley del Poder Ejecutivo fue la relativa a la vigencia de esta cláusula RUFO, para que aplique desde la entrada en vigencia de la Ley, y no desde el vencimiento de la invitación al canje, como preveía el proyecto original.

Al igual que se prevé en el documento de la oferta para nuevos bonos bajo ley extranjera (suplemento de prospecto registrado ante la SEC), este derecho no opera si la mejora se realiza en cumplimiento de una orden judicial o laudo arbitral final y no apelable. Esta cláusula incorporada en bonos locales cruzada contra los bonos bajo Ley de Nueva York implica que si Argentina mejora el canje de los bonos ley extranjera tiene que mejorar el canje de ley local.

e. Consecuencias para quienes no entren al canje

La Ley prevé que los tenedores que no adhieran a la oferta de canje continuarán con sus pagos diferidos hasta el 31 de diciembre de 2021. Una vez efectuado el canje, dichos tenedores podrán efectuar el canje mediante notificación dirigida al Ministerio de Economía y, en ese caso, solo se les reconocerán los intereses devengados hasta el 6 de abril de 2020 (fecha de entrada en vigencia del Decreto 346/20, que dispuso el diferimiento de los pagos, mencionado en el punto 1).

f. Designación del Ministerio de Economía como autoridad de aplicación

Se designa al Ministerio de Economía como autoridad de aplicación de la ley y lo faculta a dictar las normas que sean necesarias para implementarla.

g. Orden público - Vigencia

La Ley declara que la norma tiene carácter de orden público. Entrará en vigencia a partir del día de su publicación en el Boletín Oficial.

2. Comentarios finales

Se espera que el Ministerio de Economía establezca los términos y condiciones de la oferta de canje e implemente los actos necesarios para llevar a cabo la reestructuración del universo de bonos previsto en la nueva Ley, en línea con lo allí previsto y con lo que resulte del proceso de reestructuración de deuda bajo ley extranjera.

El canje para deuda local previsto en la ley no abarca títulos de deuda pública en pesos. Con respecto a la deuda denominada en pesos, el Ministerio de Economía continúa llevando a cabo licitaciones para adjudicar nuevos instrumentos de deuda en pesos y efectuar operaciones de canje bajo el marco normativo dispuesto por el artículo 8 del Decreto 193/20 que autoriza a tomar los instrumentos dados en canje a valor técnico. Con relación a los títulos en pesos, el Ministerio de Economía también ha anunciado que implementará licitaciones de títulos denominados en moneda extranjera, con idénticas características a los que se pondrán a disposición en el canje de deuda en dólares bajo ley local, para que dichos tenedores puedan utilizar sus tenencias de instrumentos en pesos como mecanismo de pago y suscripción. Los detalles de estas licitaciones aún no han sido publicados por el Ministerio.

Mientras tanto, el proceso de reestructuración de deuda bajo ley extranjera continúa abierto hasta el 24 de agosto de 2020, habiéndose anunciado públicamente el 4 de agosto que se llegó a un acuerdo con los principales grupos de bonistas. Se espera que la Argentina publique en los próximos días su oferta mejorada mediante la modificación de los términos y condiciones ante la Securities and Exchange Commission de Estados Unidos (SEC). El nivel de adhesión a la oferta determinará la obtención o no de las mayorías requeridas bajo las cláusulas de acción colectiva (CAC) previstas en los bonos sujetos a ese canje.

Habrá que seguir de cerca el proceso de reestructuración que conllevan estos tres tipos de deuda soberana (títulos regidos por ley extranjera, títulos regidos por ley local y títulos emitidos en pesos), dado que cada uno tiene características propias.

Artículos

opinión

ver todosBerken IP

Xtrategia Group