La idea es darles una mirada objetiva, imparcial, de manera de mostrarles las posturas y argumentos antagónicos que existen, independientemente de a quién nos toque representar en el proceso. Y asimismo ensayar un enfoque integral, sistemático y a manera de diálogo de fuentes.

Si hablamos de los límites de la cobertura asegurativa en general debemos mencionar el monto mínimo que es la franquicia o descubierto a cargo del asegurado y el quantum máximo de la cobertura. En lo que hace a la franquicia consideramos que es un tema ya zanjado toda vez que la CS (07/08/07, Cuello c. Lucena, voto de Lorenzetti[1]) declaró su oponibilidad al asegurado y al tercero damnificado en el seguro obligatorio del transporte público de pasajeros. Por lo que vamos a centrar nuestra atención en el tope máximo de la suma asegurada.

Recordemos los topes de cobertura vigentes impuestos por la Resolución Nº 766/21 de la SSN que rige para las pólizas emitidas y/o renovadas a partir del 1/1/22:

- Transporte Público de Pasajeros: $ 75.000.000.- por acontecimiento

- OLA: gastos sanatoriales por persona hasta: $ 100.000.-; gastos de sepelio por persona hasta $ 58.000.-

- Franquicia a cargo del asegurado: $ 380.000.-

- Seguro obligatorio de RC (art. 68 LNT): muerte o incapacidad permanente por persona $ 2.300.000.-

- Franquicia a cargo del asegurado para taxis o remis no podrá exceder de $ 55.000.-

- Seguro voluntario de RC para automóviles y motos: $ 23.000.000.-; para taxis, remis, camiones y acoplados: $ 50.000.000.-; colectivos para transporte de pasajeros con + de 8 asientos: $ 75.000.000.-

Para la actualización anual de la suma asegurada se utiliza la “Tasa de Actualización de Pasivos” vigente a la fecha de la entrada en vigencia de la resolución, en este caso al 1/1/22. Es la que surge del promedio ponderado entre las variaciones mensuales de los índices RIPTE (Remuneraciones Imponibles Promedio de los Trabajadores Estables) e IPC (Índice de Precios al Consumidor) y de la Tasa Activa cartera general nominal anual vencida a TREINTA (30) días del BNA y Tasa Pasiva del BCRA.

La cuestión de la limitación de la cobertura se agudiza en todo contexto inflacionario, ya que en épocas de estabilidad económica, son pocos los juicios en los que el monto de condena actualizado sobrepasa la suma asegurada. POR LO QUE PODEMOS DECIR QUE ESTE TEMA QUE NOS TOCA TRATAR HOY ES UN TEMA DE MODA EN EL AMBITO JURIDICO Y JUDICIAL.

En nuestro sistema de responsabilidad civil hay una permanente tensión y fricción entre el Derecho de daños y el Derecho de seguros. Así hay una diferencia entre el carácter de obligación o deuda de valor de la indemnización de daños y perjuicios (art. 772 CCC), el principio de reparación integral (art. 1740 CCC) y la limitación de la cobertura (art. 61 LS y póliza de seguros). Por otra parte, hay que tener en cuenta que –si bien guardan estrecha relación con el seguro en cuestión- no son directamente aplicables en materia de seguros los modernos principios protectorios del derecho de daños que tanto la doctrina como la jurisprudencia reconocen a la víctima, ya que acá tenemos un régimen normativo específico (Ley 17.418) que en el caso concreto debe aplicarse primariamente, sin perjuicio de la aplicación supletoria y complementaria del CCC y de la Ley de Defensa del Consumidor, en las situaciones no reglamentadas, dudosas o abusivas de la normativa de seguros.

Hoy por hoy no se discute que el contrato de seguro es un contrato de consumo por adhesión a cláusulas predispuestas por el asegurador, con la consiguiente desigualdad genética entre asegurado y asegurador.

Pero si pretendiéramos aplicar a ultranza y en forma automática la Ley de Defensa del Consumidor al contrato de seguro, deberíamos derogar la ley de seguros o bien considerar que todas las cláusulas contractuales que no favorezcan al asegurado son nulas o abusivas. Sencillamente el derecho de seguros sería inviable y las aseguradoras se retirarían del mercado por la falta de predictibilidad y seguridad jurídica que se espera de las leyes y sentencias judiciales. No se puede vaciar el contenido de la Ley de Seguros, desnaturalizando su aplicación, haciéndole decir lo que ella no dice. En ese sentido debemos recordar que en los casos de siniestros viales la Argentina está enmarcada dentro del sistema tradicional de reparación integral, sujeto a las pautas del CCC y bien complementado con el seguro de responsabilidad civil automotor con culpa; no en un sistema de seguridad social o seguro sin culpa, en los que la indemnización es automática, sin que sea necesaria la acreditación de la culpa del autor material.

Las sentencias dispares en materia de indemnización de daños y perjuicios y su cuantificación que tenemos a lo largo y ancho de nuestro país, son demostrativas de una anarquía y desigualdad judicial. Y ello conspira contra el principio de igualdad ante la ley (art. 16 CN) y la seguridad jurídica.

El tema parece centrarse más en una cuestión filosófico-social que técnica, aunque a propósito la propia letra del art. 109 de la ley 17.418 referido al seguro de responsabilidad civil, dice que “el asegurador se obliga a mantener indemne al asegurado (no directamente al tercero damnificado) por cuanto deba a un tercero (quien podemos decir que resulta beneficiario indirecto) en razón de la responsabilidad prevista en el contrato”, agregando STIGLITZ que dicho seguro ha sido concebido como contrato celebrado por cuenta y en favor del eventual responsable, quedando el damnificado relegado a la condición de tercero, extraño al vínculo asegurativo y, por tanto, si pretende invocar el contrato debe circunscribirse a los términos del mismo (art. 1022 CCC). POR ELLO EN NUESTRO REGIMEN NORMATIVO NO HAY ACCION DIRECTA DEL TERCERO CONTRA LA ASEGURADORA.

Así decimos que el seguro obligatorio del automotor tiene dos funciones: la primordial que es la de mantener indemne el patrimonio del asegurado (función económica) y la secundaria es la función social o de garantía (derivada de su carácter obligatorio) de evitar que la víctima se quede sin indemnización (más emparentada con los principios protectorios del derecho de daños) y la de permitir un fácil acceso de la comunidad al seguro a través de un costo accesible de la cobertura.

Las obligaciones de dar sumas de dinero (desde el nacimiento de la obligación se debe dinero y se paga con dinero. Ej. la suma asegurada en el contrato de seguro), están sujetas al principio nominalista y por lo tanto no son actualizables, y es acá donde radica una de las diferencias fundamentales, ya que en las obligaciones o deudas de valor (el objeto es un valor abstracto que habrá de medirse en dinero, se debe un valor y se paga con dinero al tiempo del cumplimiento. Ej. la indemnización de daños y perjuicios), y además se pueden actualizar.

Ahora bien, la reparación plena o integral que pregona el art. 1740 CCC no significa colocar a la víctima en una situación más favorable a la que tendría si el siniestro no se hubiera producido (enriquecimiento sin causa o indebido), sino de colocarla en la misma situación que gozaba antes del hecho dañoso.

La suma asegurada constituye una relación de equivalencia entre el premio, el riesgo y la prima.

Dentro del tope máximo de cobertura o suma asegurada está el capital neto o histórico de condena, ya que no abarca los intereses, costos y costas judiciales y extrajudiciales del proceso, los que deberán ser abonados por la aseguradora en la proporción del capital de condena cubierta a su cargo. POR LO QUE LA SUMA DE CONDENA ACTUALIZADA PUEDE SUPERAR VALIDAMENTE EL TOPE MAXIMO ASEGURADO.

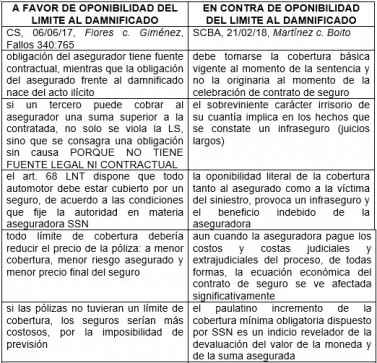

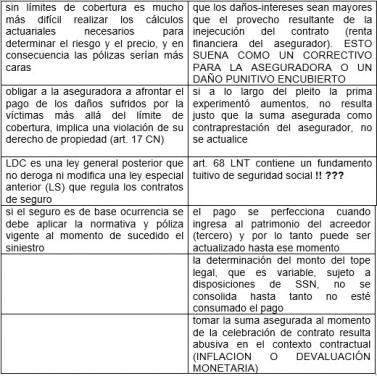

Vamos a hacer una suerte de parangón o cuadro comparativo entre los argumentos a favor y en contra de la oponibilidad del límite máximo de la cobertura al tercero víctima de un siniestro vial:

Según Shirley Abrahamson (Presidenta del Tribunal Supremo de Wisconsin EE.UU.) en un trabajo que recomiendo su lectura titulado: “Reglas de interpretación aplicables a decisiones sobre casos de seguros” (publicado por LL en el libro de PONENCIAS del I COLOQUIO SOBRE JUSTICIA Y SEGUROS, celebrado en nuestro país en el mes de Noviembre de 2006, págs. 119/130), en el que la autora enumera y desarrolla 10 reglas básicas de interpretación de las pólizas de seguro, especificando que, en materia de seguros existen reglas de interpretación llamadas “de desempate”, que dicen que la cobertura se interpreta en términos amplios y a favor del asegurado; las exclusiones de cobertura se interpretan en términos estrictos (AL IGUAL QUE LAS EXIMENTES DE RESPONSABILIDAD CIVIL); las cláusulas manuscritas dejan sin efecto a las impresas; y las condiciones especiales prevalecen por sobre las condiciones generales.

Algunas soluciones para paliar la insuficiencia de la suma asegurada:

- pactar el pago en moneda extranjera (problema: diferencia entre la cotización oficial y la del mercado informal);

- como múltiplo de SMVM o del valor del argentino oro (moneda que cotiza trimestralmente el BCRA, que establece el Proyecto de Ley de Seguro Obligatorio Automotor elaborado por la Comisión de los Dres. Rubén Stiglitz, Pablo Heredia y Carlos Facal, coordinada por la Dra. Fabiana Compiani);

- valores de referencia autorizados legalmente, ej. IPC, UF o TASA DE ACTUALIZACION DE PASIVOS a la que hicimos mención;

- La cláusula de ajuste mensual automático de la suma asegurada con el consiguiente deber del asegurado de abonar el aumento de prima correspondiente;

- Aplicar la variación porcentual que experimentó el precio de la prima por el seguro contratado entre la fecha del hecho (19/11/2013) y la fecha de la sentencia (10/2018) al límite de cobertura, a fin de extenderlo sobre la base del referido porcentaje (CCC Pergamino, 22/11/2018, "Brethauer c. Iñiguez y sus acumuladas "Torrilla c. Iñiguez y "Almirón c. Iñiguez, inédito).

JURISPRUDENCIA:

A favor del límite de cobertura

- CS, 10/11/15, Fernández c. Gobierno de la Ciudad de Bs. As., Fallos 338:1252;

- CS, 06/06/17, Flores c. Giménez, Fallos 340:765 (POR MAYORIA 3 CONTRA DOS. EL VOTO MAS SESUDO ES EL DE ROSENKRANTZ);

- CS, 24/04/18, Aimar c. Molina, inédito;

- CS, 15/04/21, Sotelo c. Velázquez.

En contra del límite de cobertura

- SCBA, 21/02/18, Ac. 119088, Martínez c. Boito;

- CCC Azul, sentencia única 27/03/19, Cruz c. Marilú; Alfano c. Marilú y Provincia ART c. Marilú;

- CNCiv., sala M, 7/12/18, Sione c. Santana, inédito (se debe tomar la suma asegurada vigente al momento del pago teniendo en cuenta la mora del asegurador);

- CNCom., sala D, 25/08/95, Cattorini Hnos. S.A. c. El Cabildo Compañía de Seguros, cita Online: 971615;

-Desde el punto de vista del análisis económico del derecho, la aseguradora incurrirá en responsabilidad si rechaza una transacción aceptable y en consecuencia haber demorado injustificadamente el pleito en virtud de la dirección del proceso que tiene a su cargo;

- El art. 84 LNT establece que las multas de tránsito se fijan en UF - UNIDAD FIJA, unidad de medida que se actualiza según el precio de la nafta.

- SCBA, 28/05/21, González c. Acosta;

- Para más, una aplicación literal de la cláusula de delimitación cuantitativa del riesgo contenida en la póliza resultaría asimismo sobrevinientemente frustratoria de la finalidad económico-social del seguro obligatorio (contrariando la indemnidad del patrimonio del asegurado, dejándolo desprotegido por una cobertura proporcionalmente muy inferior en relación con la magnitud del daño finalmente estimado y debiendo asumir la financiación de su descontextualización temporal) y destructora de su función preventiva (al desvirtuar la razón que diera nacimiento a la obligación del tomador de prevenir las consecuencias derivadas de su daño eventual, conf. art. 68, ley 24.449).

- CCC Azul, 21/12/21, Mc. Clelland c. Negri

- De haber querido la aseguradora cristalizar el alcance de su obligación de garantía en la suma nominal históricamente pactada, debió efectuar su propio análisis de riesgo como profesional altamente especializado que es, y, en su caso, “dejar la dirección de la litis en cabeza del asegurado y depositar la indemnización a su cargo y los gastos devengados hasta ese momento”.

Si ampliamos el debate debemos repensar nuestra normativa de seguros y analizar qué tipo de seguro de responsabilidad civil automotor queremos: si un seguro de los llamados “con culpa” como el que tenemos actualmente, en los que el asegurador no indemniza al tercero damnificado inmediatamente de ocurrido el accidente, sino que primeramente investiga la mecánica de ocurrencia del siniestro y la consecuente responsabilidad del asegurado; o, por el contrario, optamos por los “seguros non-fault o sin culpa” (responsabilidad por riesgo creado por el uso del vehículo automotor, como rige en España, Francia y en la mayoría de los países de Latinoamérica-SOAT), en los que la compañía aseguradora paga el premio a la víctima y luego ve la conveniencia de repetir lo abonado contra el autor del daño.

Por último, es imprescindible que examinemos a qué función del seguro de responsabilidad civil le damos prioridad o preeminencia (SOBRE TODO EN EL SEGURO OBLIGATORIO DEL AUTOMOTOR POR LA IMPORTANCIA VITAL, SOCIAL Y COLECTIVA QUE TIENE LA MATERIA CUBIERTA COMO ES EL TRÁNSITO, LA SEGURIDAD VIAL, LA MOVILIDAD SOCIAL Y LA VIDA DE LOS USUARIOS VIALES), si a la económica (mantener indemne, es decir, sin daño, el patrimonio del asegurado) o a la social (evitar que la víctima quede sin indemnización). Pareciera que en los “seguros con culpa”, la preferencia está puesta en la función económica, mientras que en los “seguros sin culpa”, se le da mayor importancia a la función social, éste último nos parece el camino acertado a seguir, lógicamente mediante la correspondiente sanción de una demorada LEY DE SEGURO OBLIGATORIO AUTOMOTOR.

Citas

(*) Abogado Especialista en Derecho de Daños (Universidad de Belgrano – Argentina y Universidad de Salamanca – España). Web site del autor: www.martindiegopirota.com.ar - Texto de la disertación brindada en el marco de la Jornada Preparatoria del XVIII Congreso Nacional e Internacional de Derecho del Seguro (Salón Alberdi del Colegio de Abogados de Santa Fe – Argentina / 08-04/22).

[1] Ver fallo completo en www.martindiegopirota.com.ar

Opinión

Cassagne Abogados

opinión

ver todosXtrategia Group