En varias ocasiones en los últimos meses nos hemos referido al denominado “Programa de Asistencia de Emergencia al Trabajo y la Producción” (“Programa ATP”), establecido por el DNU 332/2020, del 1° de abril de 2020 y sustancialmente modificado por su similar 376/2020.

En esta ocasión nos toca ocuparnos de la implementación de los beneficios para julio de 2020.

Como ha ocurrido anteriormente, se suceden las modificaciones, muchas de ellas, con el objeto de restringir los beneficios, al punto que, como veremos a continuación, se ha limitado nuevamente el Salario Complementario a los empleadores que exhiban una evolución nominal negativa de su facturación anual, y se han recortado también los topes máximos de la ayuda.

Todo ello ha sido implementado mediante el DNU 621/2020, publicado en B.O. suplementario el 27 de julio de 2020 y la Decisión Administrativa 1343/2020 conocida el 29 de julio de 2020.

Como ya es usual, el Comité de Evaluación y Monitoreo del Programa ATP ha formulado una serie de recomendaciones que han sido adoptadas por Decisión Administrativa, delineándose así las reglas y condiciones bajo las cuales se conceden las asistencias oficiales.

Analizaremos a continuación las normas que fijan el marco en el que será posible acceder al beneficio de “Salario Complementario” respecto de julio de 2020, como así también el resto de los beneficios en su actual configuración.

Destacamos que la AFIP ha abierto la inscripción de los empleadores que deseen ser admitidos como beneficiarios, desde el 29 de julio y hasta el día 4 de agosto de 2020, como último plazo.

Beneficiarios del Salario Complementario correspondiente a julio 2020. Evolución nominal negativa de la facturación. Créditos a tasas subsidiadas como beneficio alternativo para empleadores con evolución “cero” o mejor que cero en los últimos doce meses.

Con el fin de determinar el alcance del beneficio de Salario Complementario, reduciendo una vez más los niveles de ayuda oficial, para julio el Comité de Evaluación y Monitoreo ha modificado nuevamente los criterios, eliminando las distinciones que rigieron respecto del Salario Complementario de junio entre los empleadores que desarrollan su actividad en zonas con vigencia del Aislamiento Social Preventivo Obligatorio (ASPO) o en Distanciamiento Social Preventivo y Obligatorio (DISPO).

Como razón de ello se ha expuesto que la situación epidemiológica es dinámica, y que por ende el nivel de ayuda no debe depender del régimen sanitario vigente en cada zona geográfica de nuestro país en un determinado momento.

Por el contrario, se ha estructurado ahora un sistema que depende únicamente de la caracterización de las actividades económicas como “Afectadas en forma crítica” o con “Menor nivel de afectación”, conjugando dicha distinción con la evolución anual de facturación, que ahora se exige sea “negativa”, a valores nominales, para resultar elegible al Salario Complementario.

Sí, por el contrario, la evolución de facturación anual es “cero” o mejor que cero, no se otorgará el Salario Complementario, sino un préstamo bancario limitado - aunque flexible – aplicable automáticamente al pago de haberes.

Con esas pautas ha distinguido los siguientes supuestos:

a.- Empresas que desarrollan “actividades afectadas en forma crítica”: sin importar el lugar en el que se ubican, recibirán un Salario Complementario similar al de los meses anteriores y la reducción de las contribuciones patronales, siempre y cuando exhiban facturación nominal negativa comparando junio de 2020 con junio de 2019.

b.- Empresas que desarrollan actividades con afectación menor: también recibirán, probada que sea la evolución negativa de facturación, un Salario Complementario, aunque con un tope menor equivalente a 1,5 (uno y medio) salarios mínimos vitales y móviles, con más la postergación del ingreso de las contribuciones patronales.

c.- Empresas que desarrollan actividades afectadas en forma crítica o con afectación menor, cuya evolución anual de facturación sea entre “cero” y “treinta por ciento positivo”: recibirán préstamos con tasa de interés total o parcialmente bonificada, exclusivamente para aplicar al pago de los haberes del personal. No recibirán ayuda alguna en materia de ingreso de contribuciones de la seguridad social.

a) Empleadores que desarrollan actividades afectadas en forma crítica con evolución de facturación negativa: Salario Complementario similar al de los meses anteriores y reducción de contribuciones patronales.

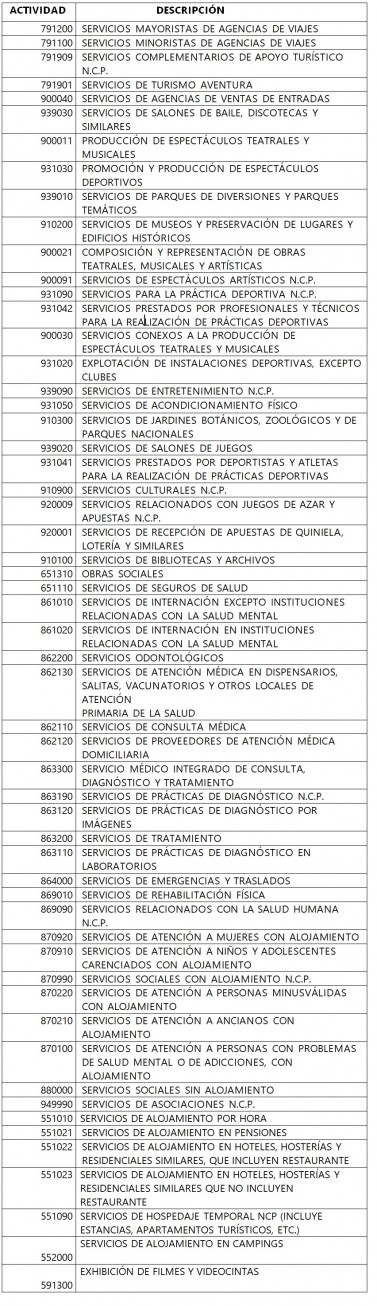

Este grupo nuclea a todas las empresas cuya actividad principal sea alguna de las identificadas en el listado anexo al Acta N° 4 del Comité, como así también a las actividades mencionadas en el punto 2.3 del Acta N° 5 o punto 6 del Acta N° 13.

Por su importancia para el análisis del marco restrictivo en el que se concede la ayuda de Salario Complementario, transcribimos a continuación el listado completo de actividades que son consideradas con “afectación crítica”:

Los empleadores que realizan estas actividades consideradas con “afectación crítica”, siempre y cuando exhiban una evolución negativa de facturación comparando junio de 2020 con junio de 2019, son elegibles para recibir la asistencia del Salario Complementario, respecto del mes de julio, en términos análogos a los vigentes para abril, mayo y junio de 2020. Vale decir que se tratará de una asistencia equivalente al 50% (cincuenta por ciento) del salario neto del empleado devengado en el mes de mayo de 2020 (considerándose que dicho salario neto equivale al 83% del salario bruto de ese mes).

El Salario Complementario así definido no será inferior a (1) salario mínimo vital y móvil ni superior a la suma de dos (2) salarios mínimos vitales y móviles. Es decir, el tope mínimo continúa siendo de $ 16.875,-, y el máximo de $ 33.750,-.

Finalmente, se aclara que en ningún caso los empleados podrán recibir un Salario Complementario superior a su salario neto correspondiente al mes de mayo 2020.

b) Empleadores que desarrollan actividades con menor grado de afectación y exhiban evolución de facturación negativa: Salario complementario de hasta 1,5 veces el salario mínimo vital y móvil y postergación del ingreso de contribuciones patronales.

Quedan comprendidos en este supuesto los empleadores que, desarrollando una actividad listada en algún otro de los múltiples listados de actividades económicas afectadas que forman parte del Programa ATP, exhiban facturación negativa comparando a tal fin junio de 2020 con junio de 2019.

En estos supuestos, el beneficio del Salario Complementario es el tradicionalmente aplicado (50% del salario neto del trabajador) aunque el nuevo tope máximo ya no es de dos (2) salarios mínimos, sino de uno y media (1,5) veces el referido salario mínimo. Es decir que queda limitado a hasta $ 25.312,50 (pesos veinticinco mil trescientos doce con cincuenta centavos) siendo a cargo del empleador el saldo hasta completar el haber mensual. Y el beneficio se ve complementado por la postergación en el ingreso de las contribuciones patronales destinadas al SIPA.

Es interesante mencionar que la Decisión Administrativa no establece, para estos supuestos, que el Salario Mínimo deba ser de al menos un salario mínimo vital y móvil, tope que tradicionalmente funcionó como piso mínimo en todos los supuestos hasta hoy y que de hecho es mencionado en el DNU 332, artículo 8, como piso mínimo general. Veremos si en la práctica se trató de una llamativa imperfección en la Decisión Administrativa o si a la disminución del beneficio se suma la eliminación de su “piso garantizado”.

c) Empleadores de hasta 800 empleados que desarrollan actividades con cualquier grado de afectación – crítica o menor – pero cuya evolución de facturación anual sea “cero” o de hasta el 30% (treinta por ciento) positiva. Ayuda consistente en la obtención de créditos a tasa total o parcialmente subsidiada, aplicados en forma directa al pago de salarios mediante depósito en cuentas sueldo.

En este apartado se ubican los empleadores de hasta 800 empleados que, desarrollando una actividad enumerada en alguno de los múltiples listados de actividades económicas afectadas que forman parte del Programa ATP, hayan tenido sin embargo una evolución de facturación “cero” o positiva de hasta el treinta por ciento (30%), comparando junio de 2020 con junio de 2019.

En estos casos, se ha eliminado el beneficio de Salario Complementario, y asimismo también se ha eliminado el beneficio de reducción o postergación en el ingreso de contribuciones patronales.

El Comité de Monitoreo considera que estos empleadores están en camino de recuperación y por tal motivo ha decidido sustraer a los mismos de la ayuda no reintegrable de Salario Complementario y asimismo de brindar asistencia alguna en materia de la Seguridad Social.

Como toda y única ayuda en sustitución de ello, se ha determinado que estos empleadores sean elegibles para recibir un limitado crédito en condiciones convenientes, siempre y cuando no se encuentren en un estado “3”, “4”, “5”, o “6” conforme el Resultado de Situación Crediticia publicado por el B.C.R.A.. Si así fuera, por su delicada situación financiera – paradójicamente - no serán elegibles tampoco para esta ayuda. En estos casos, el concurso preventivo o la quiebra parecerían ser su única salida.

El crédito en cuestión será equivalente – como máximo - a la sumatoria del 120% (ciento veinte por ciento) de un salario mínimo vital y móvil por cada trabajador – vale decir, $ 20.250,- (pesos veinte mil doscientos cincuenta) por cada dependiente que integre la nómina de personal al 31 de mayo de 2020, sin que el crédito total recibido por el empleador pueda superar la suma de los salarios netos de su nómina de personal, siempre del mes de mayo de 2020. Del mismo modo el préstamo adjudicado respecto de cada dependiente no podrá superar el salario neto del mismo en mayo de 2020.

Las condiciones del crédito son las siguientes:

-Tasa de interés: Varía según el nivel de evolución positiva de la facturación del empleador, según comparación del mes de junio de 2020 con junio de 2019, según el siguiente esquema:

*Variación nominal positiva 0% a 10%: Tasa de interés del 0%, Tasa Nominal Anual (“TNA”)

*Variación nominal positiva de 10,01% al 20%: Tasa de interés del 7,5%, TNA

*Variación nominal positiva del 20,01% al 30%: Tasa de interés del 15%, TNA

-El préstamo tendrá un plazo de gracia de tres (3) meses contados a partir de la primera acreditación, y se otorgará por un plazo total de doce (12) meses.

-El resultante del préstamo será acreditado en forma directa y en la proporción indicada de hasta 120% del salario mínimo vital y móvil, o bien hasta el salario neto de cada empleado, en la cuenta sueldo de cada dependiente.

Condiciones de admisibilidad para acceder al Salario Complementario en junio 2020.

En cuanto a las condiciones generales de admisibilidad del beneficio del Salario Complementario, dijimos ya que el Comité propuso como nuevo límite demostrativo de la afectación de la actividad, una variación negativa de facturación de los empleadores, comparando los períodos de junio de 2019 con junio de 2020; en tanto que en el caso de las empresas que iniciaron sus actividades entre el 1° de enero de 2019 y el 30 de noviembre del mismo año, la comparación de la facturación del mes de junio 2020 deberá hacerse contra la del mes de diciembre de 2019.

Se mantiene el criterio de considerar automáticamente elegibles al beneficio de Salario Complementario a las empresas que iniciaron su actividad en diciembre de 2019, como así también las que lo hicieron en el transcurso del año 2020, siempre y cuando se encuentren listadas, según hemos analizado más arriba.

Al efecto del cómputo de la plantilla de personal, se deberán detraer las extinciones de las relaciones laborales ocurridas hasta el 27 de julio de 2020, inclusive.

Como fundamento de esta modificación en el criterio de elegibilidad – sustitución del límite de 5% positivo por el requerimiento de baja nominal de facturación – en el informe del Ministerio de Producción que obra anexo a la Decisión Administrativa puede leerse que ello no es más que una recomposición de los lineamientos del programa a valores reales, ya que a lo largo de la vigencia del Programa se produjo una disminución de los niveles inflacionarios, tal que la nueva pauta de facturación nominal reproduce en términos reales la que originariamente se tuvo en mira.

La situación de los empleados con salarios elevados. No son considerados para el otorgamiento de ayudas.

Hemos dicho en anteriores informes que no queda duda de que el Salario Complementario es un beneficio para los empleadores, ya que por su intermedio reciben asistencia para el pago de los salarios de sus dependientes en esta situación de crisis de profundidad inédita en Argentina.

No creemos que los empleados sean los beneficiarios últimos, ya que, si la ayuda no es recibida, de todos modos, el empleador debe abonar el total del salario.

Sin embargo, el complejo de normas que estructuran el Salario Complementario no define el tema con claridad, ya que por momentos se considera a los empleadores y en otros a los empleados como los “beneficiarios”.

Este errático camino había sido complementado, con relación a los haberes de mayo y de junio de 2020, por una sorprendente norma, que había definido que los empleados con haberes superiores a un cierto límite – inicialmente más de $ 250.000,- brutos, importe luego reducido a $ 140.000,- - no eran elegibles para el beneficio de Salario Complementario.

Esta objetable norma se mantiene, encontrándose excluido del beneficio de Salario Complementario el empleador de estos dependientes con altos salarios. La cuestión es poco explicable, apenas se repase que en el mejor de los casos, el beneficio reconoce un tope máximo de $ 33.750,-.

En otros términos, no existe diferencia en la ayuda oficial sea que el salario bruto de un empleado sea de $ 67.500,-, de $ 140.000.-, o de más de $ 250.000,-. Sin embargo, se niega asistencia a los empleadores que han fijado retribuciones de esa cuantía, por razones que no se aciertan a identificar. Es difícil entender por qué razón un empleador que abona salarios de esta importancia debe ser castigado y no es merecedor de la parcial ayuda de hasta $ 33.750,- en el mejor de los casos, al respecto.

La misma perplejidad causa la nueva norma aprobada, según la cual no se otorgará crédito a tasa subsidiada para el pago de salarios respecto de los dependientes que tengan un salario bruto asignado de $ 140.000,- o más.

Recuérdese que el crédito tiene un tope individual de hasta $ 20.250.- por empleado, con lo cual la razón de negar esta parcial y muy limitada ayuda para el pago de haberes de magnitud, parece encontrarse más en cuestiones ideológicas que técnicas.

Reglas para los casos de pluriempleo.

En los casos de trabajadores que presenten situaciones de pluriempleo, se aplican las siguientes reglas:

i- El Salario Complementario a asignar como beneficio debe resultar equivalente al 50% de la sumatoria de los salarios netos correspondientes al mes de mayo 2020.

ii- Independientemente del encuadramiento del empleador, el resultado obtenido en el punto i) no podrá ser inferior a la suma equivalente a un (1) salario mínimo vital y móvil ni superior a la suma equivalente a dos (2) salarios mínimos, vitales y móviles.

iii- La suma del Salario Complementario de acuerdo con las reglas del punto ii, no podrá arrojar como resultado que el trabajador obtenga un beneficio por este concepto superior a la sumatoria de las remuneraciones netas correspondientes al mes de mayo de 2020.

iv- El Salario Complementario determinado de acuerdo con las pautas que anteceden deberá distribuirse proporcionalmente, considerando las remuneraciones brutas abonadas por cada empleador.

v- La proporción del beneficio que recaiga sobre el empleador que goza del crédito a tasa subsidiada tendrá dicha naturaleza.

Restricciones a los empleadores beneficiarios.

En cuanto a las restricciones que pesan sobre los empleadores, se mantienen las que hemos analizado extensamente con anterioridad, sin que se altere el cómputo de los plazos de éstas determinados al accederse al Salario Complementario respecto de mayo o junio de 2020.

De esta manera regirán para todos los empleadores que accedan al Salario Complementario de julio o bien al Crédito a tasa subsidiada, las siguientes limitaciones:

a. No podrán distribuir utilidades por los períodos fiscales cerrados a partir de noviembre de 2019.

b. No podrán recomprar sus acciones directa o indirectamente.

c. No podrán adquirir títulos valores en pesos para su posterior e inmediata venta en moneda extranjera o su transferencia en custodia al exterior.

d. No podrán realizar erogaciones de ninguna especie a sujetos relacionados directa o indirectamente con el beneficiario cuya residencia, radicación o domicilio se encuentre en una jurisdicción no cooperante o de baja o nula tributación.

Estas operaciones no podrían efectuarse en el ejercicio en el que fue solicitado el beneficio y durante:

1) Los DOCE (12) meses siguientes a la finalización del ejercicio económico en el que fue otorgado el beneficio para las empresas que contaban con hasta 800 trabajadores al 29 de febrero de 2020.

2) Los VEINTICUATRO (24) meses siguientes a la finalización del ejercicio económico en el que fue otorgado el beneficio para las empresas que contaban con más de 800 trabajadores al 29 de febrero de 2020.

Adicionalmente, en el caso de los empleadores de más de 800 empleados al 29/2/20, se mantiene la prohibición de incrementar los honorarios, salarios o anticipos de los miembros del órgano de administración – incluyéndose los pagos adicionales, bonificaciones y honorarios extraordinarios vinculados al cumplimiento de resultados – más de un 5% (cinco por ciento) en términos nominales de su valor en pesos, respecto del último monto establecido por el plazo de vigencia a que se refieren los conceptos antes mencionados.

La cuestión del Programa en materia de la Seguridad Social.

En cuanto a los beneficios en materia de la seguridad social, como hemos anticipado se ha definido que aquellas empresas que desarrollan actividades afectadas en forma crítica gozarán del beneficio de reducción del 95% (noventa y cinco por ciento) de las contribuciones patronales con destino a la SIPA.

Por otro lado, las empresas que desarrollen las actividades con menor grado de afectación gozarán del beneficio de postergación del pago de las contribuciones patronales con destino al SIPA.

En ambos casos es preciso que la evolución de facturación sea negativa. Si la misma es “cero” o mayor a cero, no existe beneficio alguno en esta materia en los términos del Programa de Asistencia.

Obtención de Créditos a Tasa Cero para monotributistas.

Por último, el Jefe de Gabinete de Ministros adoptó la recomendación formulada por el Comité de Evaluación y Monitoreo relativo a la extensión del plazo para la obtención del beneficio “Crédito a Tasa Cero”, prorrogando el plazo para su obtención hasta el día 30 de septiembre del corriente año.

A ello se adicionó el lanzamiento de una nueva línea especial de créditos para trabajadores del ámbito de la cultura. Considerándose que tales actividades están especialmente afectadas y que muchos de quienes las desarrollan no son parte de relación de dependencia, se ha determinado que el crédito a tasa cero disponible para ellos tendrá un plazo de gracia de doce (12) meses y una posterior devolución en al menos los siguientes doce (12) meses.

Resolución General 4779/20. Acceso al servicio web del “Programa ATP”.

A fin de tornar operativo todo lo resuelto, el 29 de julio de 2020 fue publicada la Resolución General 4779/2020 de la AFIP que, cumpliendo con las recomendaciones recibidas, ha determinado establecer un nuevo período en el cual las distintas empresas puedan acceder al servicio web del “Programa ATP” a efectos de obtener los beneficios allí previstos, siendo este período de inscripción el comprendido desde el 29 de julio de 2020 hasta el 4 de agosto del 2020, ambas fechas inclusive.

Valoración.

El denominado “ATP 4” resulta sensiblemente menos beneficioso que sus antecesores.

No se nos escapa que en el contexto de la extensión de la cuarentena resulta poco menos que imposible sostener niveles de asistencia que carecen de recursos presupuestarios genuinos. Sin embargo, en la emergencia continúan rigiendo cuestionables disquisiciones en función de la inclusión de ciertas actividades económicas en unas u otras listas, como así también polémicos cortes como el de la novel exigencia de “facturación con evolución negativa” en un contexto en el que son miles los empleadores que incluso logrando pequeños avances a valor nominal, experimentan fortísimas caídas y situaciones críticas que de hecho, son reconocidas en los informes que sustentan las decisiones oficiales.

A ello se agregan la exclusión de beneficios a grandes dadores de trabajo y la negativa a asistir a los empleadores que fijaron salarios de cierta magnitud respecto de dichos dependientes, al tiempo que se insiste con condicionamientos limitantes por períodos que parecen excesivos.

Es por todo ello que aceptando la grave situación fiscal y la crisis de recursos públicos entendemos que el sistema podría haberse estructurado sobre bases más objetivas y equitativas.

Artículos

opinión

ver todosBerken IP

Xtrategia Group