Recientemente el Poder Ejecutivo dictó el Decreto Nº 76/020 a través del cual introduce una modificación muy importante al tratamiento tributario de las reestructuras societarias realizadas mediante fusiones o escisiones.

Las fusiones y escisiones son mecanismos jurídicos típicamente utilizados para llevar a cabo reestructuras societarias, sin perjuicio de que, por ejemplo, mediante la fusión por absorción se puede adquirir un negocio.

Normalmente las reestructuras societarias no tienen como propósito obtener un resultado económico mediante la transferencia del patrimonio de una o más sociedades, sino que apuntan a otros objetivos tales como una mayor eficiencia operativa, la reducción de costos, mayor eficiencia tributaria, etc., sin que se produzca un cambio en los beneficiarios finales de la estructura.

El tratamiento tributario aplicable en general a las fusiones y escisiones. Régimen general

En Uruguay en los últimos treinta años la Dirección General Impositiva (DGI) ha sostenido en forma constante que la fusión y la escisión de sociedades comerciales constituyen una operación a título oneroso gravada por el Impuesto a las Rentas de las Actividades Económicas (IRAE) y por el Impuesto al Valor Agregado (IVA).[1]Este criterio ha sido aceptado en la práctica debido a que el único pronunciamiento jurisprudencial sobre el tema, dictado hasta el momento, avala la posición de la DGI.

Básicamente la DGI aplica a las fusiones y escisiones el mismo tratamiento que a la transferencia de un establecimiento comercial.

Resumidamente, conforme a lo anterior, la sociedad absorbida o escindida, que luego de disolverse transfiere su patrimonio a una o más sociedades, debe computar una renta a efectos del IRAE equivalente a la diferencia entre:

i) el valor de las acciones (de la sociedad que recibe el patrimonio) entregadas a los accionistas de la sociedad que se disuelve; y

ii) el valor fiscal del patrimonio transferido.

Para determinar el valor de i) se aplica lo dispuesto en el Art. 73, literal a) del Decreto Nº 150/007, cuyo texto dispone: “(…) Los títulos y acciones se valuarán de acuerdo a la cotización en la Bolsa de Valores de Montevideo en el día de la percepción de la renta, o a la última cotización registrada. Si dichos valores no se cotizaron se tomará el valor nominal, salvo que se demuestre que razonablemente corresponde tomar otro valor”.

En Uruguay muy pocas sociedades cotizan en la bolsa de valores y, por otra parte, el valor nominal de las acciones en general es muy poco representativo de su valor real, por lo que corresponde adoptar un criterio de valuación que determine razonablemente el valor de mercado de las acciones.

En segundo lugar, para determinar el valor de ii), se aplica el Art. 72 Decreto Nº 150/007, cuyo texto dispone: “Avalúo de bienes en empresas sucesoras.- En los casos de enajenación de empresas que desarrollen actividades gravadas, transformación, fusión o escisión de sociedades, y demás operaciones análogas, la sucesora mantendrá el valor fiscal de los bienes de la antecesora, los regímenes de valuación y de amortización, así como el cómputo de los plazos para aplicar las normas sobre malos créditos”.

De acuerdo con esta norma la sociedad que adquiere el patrimonio deberá mantener el mismo valor fiscal de los bienes que tenían en la sociedad absorbida o escindida, que suele ser considerablemente inferior al valor de mercado de los bienes.

La diferencia entre ambos valores constituirá para la sociedad que adquiere el patrimonio (sea por fusión o escisión) un valor llave que, de ser positivo, deberá ser computado por esta última como un activo que no podrá ser amortizado hasta que dicho patrimonio sea nuevamente transferido y estará sujeto, mientras tanto, al pago del Impuesto al Patrimonio (IP) a la tasa del 1.5%.

Si el valor llave es negativo, constituirá una menor renta gravada por IRAE para la sociedad que adquiere el patrimonio (sea por fusión o escisión).

El valor llave está gravado por IVA a una tasa del 22% para la sociedad que transfiere el patrimonio. La sociedad que lo adquiere puede deducir este IVA compras en la medida en que esté afectado directa o indirectamente a sus operaciones gravadas por dicho impuesto.

A su vez el IVA se aplica sobre el costo fiscal de los bienes que se transfieren mediante la fusión o la escisión, cuando dicha transferencia se encuentre gravada (no exonerada) por este impuesto.

Si la transferencia incluye bienes inmuebles, aplicará también el Impuesto a las Transmisiones Patrimoniales (ITP) a la tasa del 4% sobre el valor catastral de los inmuebles fijado por la Dirección Nacional de Catastro.

En lo que refiere a las pérdidas fiscales de la sociedad absorbida o escindida, las mismas no podrán ser utilizadas por la sociedad adquirente.

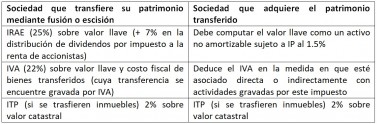

En resumen:

Cambio en el tratamiento tributario de las fusiones y escisiones. Régimen opcional

El pasado 6 de marzo de 2020, fue publicado en el Diario Oficial el Decreto Nº 76/020 dictado por el Poder Ejecutivo, según el cual las sociedades que resuelvan fusionarse o escindirse como consecuencia de un proceso de reestructura societaria, podrán optar por no computar el valor llave correspondiente, siempre que cumplan con las siguientes condiciones:

a) que los propietarios finales de las sociedades que participen en las fusiones y escisiones sean íntegramente los mismos, manteniendo sus proporciones patrimoniales y que no se modifiquen las mismas por un lapso no inferior a 2 (dos) años contados desde la fecha del contrato definitivo correspondiente[2],

b) que se haya incluido en la declaración jurada presentada ante el Banco Central del Uruguay la información relativa a la totalidad de la cadena de propiedad, identificando a todos los propietarios finales, y

c) que mantengan el o los giros de las sociedades antecesoras por el lapso referido en el apartado a).

De manera que, si se cumplen estas tres condiciones, no se deberá computar un valor llave eliminándose así el costo tributario que se genera sobre el mismo conforme lo indicado en el capitulo anterior. Es decir, no se generará IRAE, IVA, e IP sobre el valor llave. Solo aplicaría IVA sobre bienes cuya transferencia se encuentre gravada por este impuesto e ITP si se transfirieran inmuebles.

Cuando se opte por no computar el valor llave y se verifique el incumplimiento de alguna de las condiciones antes referidas, la operación de reestructura mediante fusión o escisión tendrá el tratamiento tributario indicado en el capítulo anterior. En tal caso, los impuestos correspondientes deberán abonarse actualizados por la evolución de la Unidad Indexada entre la fecha de su acaecimiento y la de la configuración del incumplimiento.

Es importante señalar que conforme a este Decreto se entenderá por propietarios finales a:

i) las personas físicas que cumplan con las condiciones dispuestas por el artículo 22 de la Ley N° 19.484, de 5 de enero de 2017, aunque posean menos del 15% (quince por ciento) que dispone dicha norma.

Cabe recordar que la referida ley estableció la obligatoriedad de identificación y registro de los beneficiarios finales de las entidades residentes en Uruguay y no residentes con actividad relevante en el país ante el Banco Central del Uruguay (BCU).

A su vez definió al beneficiario final como la persona física que directa o indirectamente, posea como mínimo el 15% (quince por ciento) del capital integrado o su equivalente, o de los derechos de voto, o que por otros medios ejerza el control final sobre una entidad, entendiéndose como tal el ejercido directamente, o a través de una cadena de titularidad o a través de cualquier otro medio de control (como, por ejemplo, mediante un poder general de administración, afectación y disposición).

Esta condición establecida en el Decreto puede presentar dificultades en su cumplimiento para aquellas sociedades cuyos beneficiarios finales no posean al menos el 15% antes referido, en la medida en que conforme a lo previsto en la Ley N° 19.484 no están obligados a registrarse ante el BCU.

ii) las sociedades que coticen en bolsas de valores nacionales, o bolsas de valores extranjeras de reconocido prestigio internacional siempre que dichos títulos estén a disposición inmediata para su venta o adquisición en los referidos mercados.

Conclusión

El Decreto Nº 76/020 contempla en sus antecedentes la realidad económica de muchas reestructuras societarias, es decir, que se realizan sin el propósito de obtener un resultado económico y que se mantienen en los beneficiarios finales de las sociedades que participen en las fusiones o escisiones.

La opción de no computar el valor llave en este tipo de operaciones resulta positiva y permitirá realizar reestructuras societarias que involucren la jurisdicción de Uruguay mediante fusiones y escisiones.

Citas

[1] Respuesta a la consulta Nº 3073, cuyo criterio fue confirmado por el Tribunal de lo Contencioso Administrativo (TCA) por sentencia Nº 1270 de 1993. Más recientemente puede verse la consulta Nº 4599, entre otras.

[2] A tales efectos, no se considerarán transferencias de participaciones patrimoniales cuando se realicen por modo sucesión o por partición del condominio sucesorio, o de la disolución de la sociedad conyugal o su partición.

Opinión

Deloitte Legal

opinión

ver todosKabas & Martorell

Gericó Associates