En el mes de diciembre de 2018 se han promulgado cuatro leyes que modifican varios aspectos esenciales del Sistema Tributario Argentino. La Ley 27.467 de presupuesto para el año 2019 modificó varios disposiciones de las leyes del Impuesto al Valor Agregado y de Impuestos Internos y del Código Aduanero. La Ley 27.468 modificó el sistema de ajuste por inflación en el Impuesto a las Ganancias. La Ley 469 aprobó el consenso fiscal 2018, que permitió aumentar las alícuotas del Impuesto sobre los Bienes Personales. La Ley 27.480 aumentó efectivamente las alícuotas e introdujo otras modificaciones al Impuesto sobre los Bienes Personales.

Modificaciones a las normas de ajuste por inflación

La ley 27.468 modificó la Ley de Impuesto a las Ganancias para cambiar las normas por las que se permitiría el ajuste por inflación para los períodos fiscales 2018 y siguientes.

El Índice de Precios Internos al Por Mayor (IPIM) fue reemplazado por Índice de Precios Internos al Consumidor (IPC) para determinar la aplicación del ajuste por inflación en el impuesto a las ganancias que había sido introducida por la ley 27.430 a partir del 1/1/2018. También fueron modificados los porcentajes de inflación que habían sido establecidos por esa ley a partir los cuales era aplicable el ajuste por inflación en el impuesto a las ganancias. De esta forma no se podrá aplicar el ajuste por inflación en el período fiscal 2018, lo cual habría sido posible si la ley no hubiera sido modificada.

Modificaciones al Impuesto sobre los Bienes Personales

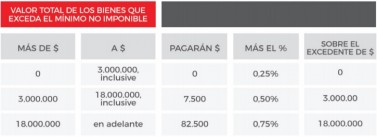

La ley 27.469 aprobó el Consenso Fiscal 2018, una de cuyas disposiciones es suspender sine die el cumplimiento del compromiso del Estado Nacional en el Consenso Fiscal 2017 de no crear nuevos impuestos nacionales sobre el patrimonio ni incrementar la alícuota del impuesto sobre los bienes personales. En forma concordante la ley 27.480 aumentó las alícuotas de este tributo; de una sola alícuota de 0,25% se pasó a tres (0,25%, 0,50% y 0,75%), con lo que se creó un sistema progresivo. El mínimo no imponible fue aumentado de $ 1.050.000 a $ 2.000.000. Éste es el nuevo sistema de base imponible y alícuotas, que será aplicable a partir del período 2019 inclusive:

La ley 27.480 aclaró que estarán exentos del tributo los inmuebles rurales cuyos titulares sean personas humanas y sucesiones indivisas, cualquiera sea su destino o afectación. De esta forma estos inmuebles quedan fuera de la tributación nacional a partir de 2019, porque hasta ahora estaban gravados con el impuesto sobre la ganancia mínima presunta, pero este tributo fue derogado por la ley 27.260 a partir del 1/1/2019.

También otorgó una exención para los inmuebles destinados a casa-habitación del contribuyente, o del causante en el caso de sucesiones indivisas, cuando su valuación sea igual o inferior a $ 18.000.000.

Finalmente estableció que se usarán para la base imponible de los inmuebles la valuación hecha de conformidad con el procedimiento y la metodología establecida por el Organismo Federal de Valuaciones de Inmuebles (creado por decreto 938/2018) y que hasta ese momento se usarán las valuaciones al 31/12/2017 ajustadas por el Índice de Precios al Consumidor nivel general (IPC) del INDEC, comenzando por el período fiscal 2018.

Modificaciones al Impuesto al Valor Agregado (IVA)

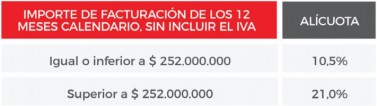

La ley 27.467 introdujo numerosas modificaciones al tratamiento en el IVA del sector editorial, incluyendo normas especiales para los medios digitales, y la radiodifusión. La nueva norma incluye en la exención de las ventas de libros, revistas, etc. a las “suscripciones de ediciones periodísticas digitales de información en línea, en toda la cadena de comercialización y distribución, en todos los casos cualquiera fuere el soporte o el medio utilizado para su difusión” y establece que los servicios de distribución, clasificación, reparto y/o devolución de diarios, revistas y publicaciones periódicas que sean prestados a sujetos cuya actividad sea la producción editorial estarán alcanzados por la alícuota del 10,5%. La ley 27467 elimina la diferenciación de alícuotas aplicables de IVA a los sujetos dedicados a la producción editorial, que había sido introducida por la ley 26.982 en 2014, y la reemplaza por otra más simple, por la cual las locaciones de espacios publicitarios en diarios, revistas y publicaciones periódicas estarán alcanzadas por la alícuota que, según el supuesto de que se trate, se indica a continuación:

Sin embargo, otorga un tratamiento preferencial a los sujetos cuya actividad sean las ediciones periodísticas digitales de información en línea, a los que se les aplica una alícuota del 5% si su importe de facturación de los 12 meses calendario es igual o inferior a $ 63.000.000.

Establece un régimen de cómputo de contribuciones patronales como crédito fiscal del IVA, en el monto que exceda el que se puede computar bajo el decreto 814/2001, para los sujetos cuya actividad sea la prestación de servicios de radiodifusión televisiva abierta o por suscripción mediante vínculo físico y/o radioeléctrico, de radiodifusión sonora, señales cerradas de televisión, las empresas editoras de diarios, revistas, publicaciones periódicas o ediciones periodísticas digitales de información en línea y los distribuidores de esas empresas editoras. Este cómputo no puede generar saldo a favor del contribuyente.

Fue derogado el régimen de cómputo del IVA contenido en las adquisiciones de papel prensa y de papeles para la impresión de diarios y de libros, revistas y otras publicaciones periódicas, folletos e impresos similares, que no resultaban computables en el propio IVA, que podía ser aplicado hasta en un 50% para cancelar obligaciones fiscales en el impuesto a las ganancias y en el impuesto a la ganancia mínima presunta.

Este régimen fue reemplazado por otro régimen de cómputo por el cual aquellos que están exentos de IVA por ventas de libros, revistas, etc. pueden computar como crédito fiscal de IVA para sus operaciones gravadas el IVA que les hubiera sido facturado que esté vinculado con sus operaciones exentas. Si no pudiera hacerse (o sólo parcialmente), el saldo resultante les será acreditado contra otros impuestos, devuelto o se permitirá su transferencia a favor de terceros responsables.

No podrá acreditarse contra obligaciones derivadas de a) la responsabilidad sustitutiva o solidaria por deudas de terceros, b) la actuación del beneficiario como agente de retención o de percepción, c) gravámenes con destino exclusivo al financiamiento de fondos con afectación específica o d) recursos de la seguridad social.

Modificaciones al Código Aduanero

La ley 27.467 de Presupuesto 2019 modificó el Código Aduanero para incorporar al concepto de mercadería, lo cual las vuelve potencialmente sujetas a derechos de aduana, a las prestaciones de servicios realizadas en el país, cuya utilización o explotación efectiva se lleve a cabo en el exterior. Esto las hace coincidir exactamente con las prestaciones que no están alcanzadas por el IVA.

Además, para cumplir con los requisitos fijados por la Corte Suprema de Justicia de la Nación en Camaronera Patagónica para la validez de los derechos de exportación impuestos por el Poder Ejecutivo Nacional, la ley 27.467 fijó para esos derechos el tope del 30% del valor imponible o del precio oficial FOB y del 12% para aquellas mercaderías que no estaban sujetas a derechos de exportación al 2 de septiembre de 2018 o que estaban gravadas con una alícuota del 0% a esa fecha. También dispuso el Poder Ejecutivo Nacional sólo podrá ejercer esta facultad hasta el 31/12/2020. Sin perjuicio de lo anterior, la citada ley manifiesta que mantendrán su validez y vigencia varios decretos que impusieron derechos de exportación y toda otra norma del mismo carácter dictada en uso de las facultades del Poder Ejecutivo Nacional.

Modificaciones a los Impuestos Internos

Las champañas fueron eliminadas de los productos gravados con impuestos internos por la ley 27.467, lo cual no fue más que hacer permanente una situación existente desde el decreto 58/2005 por el que habían sido excluidos del gravamen en forma transitoria.

La ley 27.467 también modificó la manera de calcular los precios que determinan las alícuotas progresivas aplicables a las ventas de vehículos automóviles y motores, embarcaciones de recreo o deportes y aeronaves. Estos se actualizaban por el Índice de Precios al Consumidor (IPC) en forma anual y la nueva ley dispuso que se actualicen en forma trimestral. De esta forma los automóviles tendrán menos posibilidad de estar sujetos a impuestos internos a alícuotas más altas porque la inflación ha subido más rápido que la actualización de los mínimos.

Opinión

Kabas & Martorell

opinión

ver todosGericó Associates

Hope, Duggan & Silva